Nyolc napon belül.

Tervtanács

A magyar építészetről szóló 2023. C. törvény 63. §-a alapján Dunakeszi Város Önkormányzata helyi építészet tervtanácsot (továbbiakban: Tervtanács) működtet. A Tervtanács szakmailag előkészíti a településképi véleményezési eljárás során a településképi véleményt, véleményezi a helyi emlékkel és telkével kapcsolatos építésügyi hatóági engedélyezési eljárást, valamint a helyi védelemben részesített épületek egyszerű bejelentési eljárását megelőzően az építészeti műszaki dokumentációt.

Figyelem:

ha az építési tevékenységgel érintett, vagy annak eredményeként létrejövő

– épület hasznos alapterülete az 5000 négyzetméter összes hasznos alapterületet meghaladja,

– legalább hat rendeltetési egységből álló lakó, üdülő és szállás jellegű rendeltetésű egy vagy több épület egy építési telken az 1500 négyzetméter összes hasznos alapterületet meghaladja

az építészeti műszaki dokumentációt az Országos Építészeti Tervtanács véleményezi

A Tervtanács tervezett ülésrendje:

Tervek beadásának napja Tervtanácsi ülés napja

| 2025. június 26. 10:00 óra | 2025. július 3. 10:00 óra |

| 2025. július 3. 10:00 óra | |

| 2025. július 10. 10:00 óra | |

| 2025. július 17. 10:00 óra | |

| 2025. július 24. 10:00 óra | |

| 2025. július 31. 10:00 óra |

Az esetleges időpontváltozásokat a honlapon közzétesszük, ezért kérjük, hogy azt rendszeresen kövessék figyelemmel!

Kérjük, a tervek beadásának napjára vonatkozó határidőre figyeljenek! A határidőn túl érkezett tervdokumentációkat a következő tervtanácsi ülésen van módunkban elbírálni, a tervtanácsi ülést megelőző tervfeldolgozás miatt.

Az ülések a Polgármesteri Hivatalban vagy online kerülnek megrendezésre. Az ülés módjáról, illetve helyszínéről az ülést megelőzően a meghívóban adunk pontos tájékoztatást.

Ügyleírás

Az eljárás célja, hogy Dunakeszi Város területére készülő, az épített környezet alakítását és védelmét érintő építészeti – műszaki tervek szakszerűségét és magas színvonalát elősegítése, valamint az ezzel kapcsolatos követelményeket érvényre juttassa. E körben különösen fontos a meglévő településkép értékeinek védelme, a településkép harmonikus alakításának elősegítése, a településrendezési és településfejlesztési döntések hatékony érvényre juttatása, az ezekkel ellentétes hatások mérséklése.

A tervtanácsi eljárás a dokumentáció benyújtójának kérelmére indul. A dokumentációt a tervtanács honlapján előre meghirdetett ülésnapok előtt legalább 9 nappal, az ÉTDR rendszerben kell benyújtani.

A Tervtanács a szakmai véleményezés során vizsgálja, hogy a benyújtott dokumentáció megfelel-e

- a) A magyar építészetről szóló 2023. C. törvényben megfogalmazott alapelveknek,

- b) Az építészeti és településrendezési tervtanácsokról szóló 283/2024. (IX. 30.) Korm. rendelet

mellékletében meghatározott szempontoknak, - c) a településképi követelményeknek és az ezt megalapozó, a településképi arculati kézikönyvben foglalt megállapításoknak és ajánlásoknak,

Ha a benyújtott dokumentáció nem felel meg az e rendeletben előírt tartalmi követelményeknek, a tervtanács egy alkalommal, a benyújtást követő munkanaptól számított 8 napon belül legfeljebb 10 napos határidővel hiánypótlásra szólítja fel a benyújtót. Ha a benyújtó a hiányzó dokumentációt határidőben nem pótolja, a tervtanács az eljárást megszünteti.

A tervtanács véleményében a dokumentációt engedélyezésre, illetve a dokumentáció alapján az építési tevékenységet

- a) megvalósításra – feltétel meghatározásával vagy feltétel nélkül – ajánlja, vagy

- b) megvalósításra nem ajánlja.

Ha a dokumentáció feltételekkel került elfogadásra, a dokumentáció benyújtója a dokumentációt visszamutatja a tervtanácsnak.

Hatáskör

A tervtanács elnöki teendőit a főépítész látja el.

Szükséges dokumentumok, mellékletek:

A dokumentációt olyan munkafázisban kell benyújtani, hogy arról az eljáró tervtanács megalapozott véleményt alkothasson.

A benyújtandó dokumentáció tartalmi elemei a következők:

- a benyújtáskor hatályos településképi és településrendezési követelményeknek való megfelelést bemutató munkarészek:

- a településképi előírások és az adott ingatlanra vonatkozó helyi építési szabályzat kivonata és az azoknak való megfelelés bemutatása,

- részletes utcaképi és légi fotódokumentáció a tervezési területről és környezetéről,

- a beépítést bemutató léptékhelyes tömegvázlat,

- a befoglaló tájat és a terepviszonyokat is ábrázoló látványterv helyszíni és légi fotókba illesztve és

- a meglévő és tervezett állapot bemutatása azonos nézőpontokból,

- az építmény építészeti minőségének és szakmai igényessége követelményének megítéléséhez szükséges tervlapok:

- építészeti műszaki leírás keretében a tervezési program és az építészeti koncepció bemutatása az építészeti, tájépítészeti, környezetrendezési munkarészekkel, azzal, hogy egyéb szakági tartalom legfeljebb kivonatos formában jelenhet meg,

- az építményt és a szomszédos ingatlanokat, valamint a jellemző terepviszonyokat bemutató helyszínrajz,

- alaprajzok, metszetek, homlokzatok,

- átalakítás esetén a meglévő és tervezett állapotot, engedélyezett vagy tudomásul vett építési tevékenység módosítása esetén összehasonlító tervlapok, amelyeken a változtatás egyértelműen ábrázolt,

- tervtanácsi vélemény alapján módosított dokumentáció esetén képekkel illusztrált tervezői válasz, amely tartalmazza, hogy a módosítás során milyen módon vették figyelembe a tervtanács észrevételeit.

Ügyintézés díjszabása:

A tervtanácsi szakmai véleményezési eljárás illetékmentes.

Ügyintézési határidő

A tervtanács a véleményét a dokumentáció hiánytalanná válását követő munkanaptól 15 napon belül alakítja ki.

Az ügyintézési határidő a dokumentáció ÉTDR-be való benyújtását követő munkanapon indul. Ha a határidő utolsó napja nem munkanapra esik, a határidő a következő munkanapon jár le.

Jogorvoslat:

A helyi építészeti tervtanács véleménye elleni kifogást a fővárosi vagy vármegyei kormányhivatalban működő állami főépítészhez kell benyújtani.

Alkalmazott jogszabályok:

A magyar építészetről szóló 2023. évi C. törvény,

A településtervek tartalmáról, elkészítésének és elfogadásának rendjéről, valamint egyes településrendezési sajátos jogintézményekről szóló 419/2021. (VII. 15.) Korm. rendelet,

Az építészeti és településrendezési tervtanácsokról szóló 283/2024. (IX. 30.) Korm. rendelet,

A helyi építészeti tervtanács működési feltételeiről és eljárási szabályairól szóló Dunakeszi Város Önkormányzata Képviselő-testületének 19/2024. (IX.27.) önkormányzati rendelete

A településkép védelméről szóló Dunakeszi Város Önkormányzata Képviselő-testületének 27/2017. (XII. 15.) önkormányzati rendelete,

Dunakeszi Város Helyi Építési Szabályzatáról szóló Dunakeszi Város Önkormányzata Képviselő-testületének6/2018. (V.31.) önkormányzati rendelete,

Arculati kézikönyv elfogadásáról szóló Dunakeszi Város Önkormányzata Képviselő-testületének 123/2020. (VII.30.) önkormányzati határozata

Nyomtatvány

Engedélyezési segédlet

A vízgazdálkodásról szóló 1995. évi LVII. törvény 2024. január 1-től hatályos szabályozása különbséget tesz a vízhasználat jellege (háztartási; öntözés és állattartás; egyéb és geotermikus); a vízkészletvédelmi besorolása a létesítendő kút helye szerinti (kockázatos, kockázatmentes), valamint a talajvizet, rétegvizet, karsztvizet és termálvizet érintő kútlétesítés között.

Talajvizet érintő kút: 50 m kút talpmélységet meg nem haladó, és az első vízzáró réteget el nem érő kút – Háztartási kútként általában ez a kút használatos.

Magyarország területe vízkészletvédelmi szempontból kettő besorolás szerint került felosztásra: kockázatos, illetve kockázatmentes területek. A vízgazdálkodásról szóló 1995. évi LVII. törvény módosításával járó – lakossági és mezőgazdasági kutak engedélyezéséhez előírt – vízkészletvédelmi országtérkép az OVF honlapján, az alábbi linken található: http://geoportal.vizugy.hu/vizkeszletvedelem/

Dunakeszi területének 85%-a kockázatos besorolású.

Városunk jelentős területét érinti a Fővárosi Vízművek Zrt. Balpart I. és II. vízműterületeinek védőterületét, valamint a DMRV Zrt DBRVR Dunakeszi vízbázisának védőterületét. Így azon ingatlanok esetében, melyek a védőterületeken helyezkednek el a kutak létesítéséhez, üzemeltetéséhez, fennmaradásához és megszüntetéséhez a Fővárosi Katasztrófavédelmi Igazgatóság Igazgató-helyettesi Szervezet Katasztrófavédelmi Hatósági Osztályának engedélye szükséges.

Felhívjuk a lakosság figyelmét, hogy a Fővárosi Katasztrófavédelmi Igazgatósághoz benyújtandó engedélyezési eljárás dokumentációja és kérelme nem azonos a hivatalunkhoz benyújtandó kérelemmel! A Fővárosi Katasztrófavédelmi Igazgatóság más nyomtatvánnyal dolgozik!

A kutak létesítésével, üzemeltetésével, fenntartásával kapcsolatos ügyintézésnél a vízgazdálkodási hatósági jogkör gyakorlóinak személye eltérő, a bejelentési- és/vagy engedélyeztetési eljárást az alábbiak szemléltetik.

Védőövezeteteket ábrázoló térkép

I. A települési önkormányzat jegyzőjének engedélye szükséges:

A 2024. január 1. előtt létesített kutak fennmaradási engedélyezésénél, amennyiben a kút vízhasználata háztartási jellegű vízkészletvédelmi besorolása kockázatos és talajvizet érinti nincs teendő.

A 2024. január 1. utáni kút létesítés:

1. Kút létesítéséhez, az alábbi együttes feltételek teljesülése esetén:

- kizárólag talajvízkészlet vagy parti szűrésű vízkészlet (csáposkút) felhasználásával üzemel, legfeljebb 500 m3/év vízigénybevétellel

- épülettel vagy annak építésére jogosító hatósági határozattal, egyszerű bejelentéssel rendelkező ingatlanon van, és magánszemélyek részéről a házi ivóvízigény vagy a háztartási igények kielégítését szolgálja, és

- nem gazdasági célú vízigény.

2. Házi ivóvízigény kielégítését szolgáló kúthoz tartozó, víztisztítási feladatokat ellátó vízilétesítmény létesítéséhez, üzemeltetéséhez, fennmaradásához és megszüntetéséhez.

3. 500 m3/év mennyiséget meg nem haladó, kizárólag háztartási szennyvíz tisztítását és a tisztított szennyvíz elszikkasztását szolgáló vízilétesítmény létesítéséhez, üzemeltetéséhez, fennmaradásához és megszüntetéséhez, (kivéve, ha a vízilétesítmény telepítése európai uniós vagy hazai költségvetési forrásból programszerűen, vízvédelmi célú beruházás keretében valósul meg, vagy a szennyvízkezelő berendezés CE megfelelőségi jelöléssel rendelkezik).

II. Katasztrófavédelem engedélye szükséges:

Kút létesítése és 2024. 01. 01. előtti létesített kutak fennmaradása esetén, amennyiben a kút:

Háztartási vízigényt biztosító, amennyiben vízkészletvédelmi besorolása kockázatos vagy kockázatmentes és rétegvíz, karsztvizet érint. (Kút talpmélysége 50 m-t meghaladja)

Nem háztartási, nem öntözési, nem állattartási, hanem egyéb illetve geotermikus a vízhasználat jellege. – Amennyiben vízkészletvédelmi besorolása kockázatmentes illetve kockázatos és talajvizet, rétegvíz, karsztvizet érint. Továbbá ha termálvizet érint és gyógyászati célú a vízhasználat.

Fentiek alól kivétel: 2024. 01. 01. előtt létesített kút fennmaradásához amennyiben: geotermikus a vízhasználat jellege és rétegvizet vagy karsztvizet érint akkor bányakapitányság engedélye szükséges.

III. Bányakapitányság engedélye szükséges:

Kút létesítése és 2024. 01. 01. előtt létesített kutak fennmaradása esetén, amennyiben a kút:

Háztartási vízigényt biztosító; kockázatos, vagy kockázatmentes vízkészletvédelmi besorolású és termálvizet érintő esetben, ideértve a gyógyászati vízhasználaton kívül minden egyéb vízhasználatot, beleértve a geotermikust is. Továbbá a 2024. 01. 01. előtt létesített azon kutak fennmaradásának az engedélyezése is ide tartozik, amelyek vízhasználati jellege geotermikus és a vízhasználat jellege rétegvíz és karsztvíz vízkészletvédelmi besorolástól függetlenül.

IV. A Nemzeti Földügyi Központ (Mezőgazdasági Kutak Hatósági Osztálya) engedélye szükséges:

Új kutak létesítése esetén:

Amennyiben a vízhasználat jellege öntözés és állattartás, valamint talajvizet érint (a kútnak 50 m-t meg nem haladó talpmélysége van, és az első vízzáró réteget nem haladja meg) és kockázatmentes a vízkészletvédelmi besorolása, úgy abban az esetben csak bejelentés – szükséges az NFK felé.

Az NFK engedélye szükséges, amennyiben a vízhasználat jellege öntözés és állattartás talajvizet érint, vízkészletvédelmi besorolása kockázatos, továbbá ha rétegvizet, karsztvizet és termálvizet érint és kockázatos vagy kockázatmentes a vízkészletvédelmi besorolása.

2024. 01. 01. előtt létesített kutak fennmaradása esetén:

A vízhasználat jellege öntözés és állattartás, amely rétegvizet, karsztvizet és termálvizet érint, a vízkészletvédelmi besorolástól függetlenül.

Ügy navigáció

Hagyatéki eljárás

A hagyatéki eljárás a halálesetről szóló értesítés megérkezését követően hivatalból indul.

Az előkészítő eljárásról azt a hozzátartozót értesítjük, akinek neve, címe a halottvizsgálati bizonyítványon szerepel.

Nyilatkozattételre bármely hozzátartozó vagy örökségben érdekelt jogosult. Az előkészítő eljárás befejezését követően a hagyatéki leltár mellékleteivel átadásra kerül a közjegyzőnek, aki kitűzi a hagyatéki tárgyalás napját, amelyről valamennyi öröklésben érdekelt személyt értesít.

Leltározás alá eső ingó- és ingatlanvagyon a következő lehet (a felsorolás nem teljes)

- lakóház, telek, szövetkezeti és öröklakás, egyéb földterület, üdülési jog

- cégtulajdon;

- önkéntes magánnyugdíj- vagy egészségbiztosítási pénztári tagság;

- személygépkocsi, motorkerékpár, utánfutó;

- gazdasági társaságokban törzstőke, törzsbetét;

- kárpótlás, kötvény, részvény, széf bérleti jog;

- értékpapírszámla;

- lakossági folyószámla;

- devizaszámla;

- takarékbetétkönyv;

- életbiztosítás; (ha nincs megjelölve kedvezményezett)

- fel nem vett nyugdíj, munkabér, táppénz, egyéb járandóság;

- fegyver;

- 300 000 Ft feletti összegű készpénz, egyéb ingó vagyon

Illetékességi terület

Az elhunyt utolsó állandó belföldi lakóhelye (ennek hiányában tartózkodási helye).

Csatolandó mellékletek

A hozzátartozó részére a hivatal által kiküldött értesítés részletes tájékoztatást nyújt a szükséges iratokról, amelyek bemutatása nélkül a hagyatéki leltár nem vehető fel.

Az ügytípus egyes elemei elektronikusan is intézhetőek, amennyiben rendelkezik ügyfélkapuval.

Az eljárást megindító irat benyújtásának módja:

Személyesen vagy megbízott (temetkezési vállalkozó) útján.

Nyomtatványok

Hagyatéki nyilatkozat

Anyakönyvi kivonatok kérelme

Születési, házassági, bejegyzett élettársi kapcsolatokról szóló és halotti anyakönyvi kivonat kérhető az anyakönyvi hivatalban. A kivonat kiállítási határideje: 15 nap.

Az anyakönyvi kivonatot az érintett vagy az általa meghatalmazott személy kérheti. Kiskorú esetén szülője vagy a szülő által meghatalmazott személy részére állítható ki az okirat. Halotti anyakönyvi kivonat kiadható a hozzátartozó részére, vagy (bírósági, földhivatali, hagyatéki eljárásban) annak, akinek jogos érdeke fűződik a haláleset tényének igazolásához, amennyiben a kérelmező az érdeket igazolja.

A kérelem bármely anyakönyvvezetőnél benyújtható, az anyakönyvi kivonatok kiállítása illetékmentes.

Az eljárást megindító irat benyújtásának módja: személyesen, postai úton vagy meghatalmazott útján.

Az ügytípus elektronikusan is intézhető, amennyiben rendelkezik ügyfélkapuval. Ügyindításhoz kattintson a képre.

Szükséges dokumentumok

• személyazonosításra alkalmas okmány: érvényes személyazonosító igazolvány, útlevél vagy kártyaformátumú vezetői engedély

• személyi azonosító igazolvány elvesztése esetén az erről szóló hivatalos bejelentés, azaz a rendőrség vagy okmányiroda által kiállított jegyzőkönyv, illetve ha van, ideiglenes személyazonosító igazolvány

• lakcímigazolvány

• amennyiben meghatalmazott jár el, úgy közokiratba vagy teljes bizonyító erejű magánokiratba foglalt (két tanú aláírásával ellátott) eredeti meghatalmazás

Kérelem anyakönyvi kivonat kiállítása iránt

Ügyleírás

Az egyes egyetemes szolgáltatási árszabások meghatározásáról szóló 259/2022. (VII. 21.) Korm. rendelet (továbbiakban: Rendelet) 7/A. §-a alapján, ha a társasháznak, lakásszövetkezetnek nem minősülő lakóépületben, ingatlanon, ingatlan-együttesben, vagy az önálló mérési pontot (felhasználási helyet) képező, a társasház alapító okirata szerinti társasházi albetéten belül több, de legfeljebb négy, az országos településrendezési és építési követelményekről szóló 253/1997. (XII. 20.) Korm. rendelet (a továbbiakban: OTÉK) 105. §-a szerinti lakás rendeltetési egység található, a települési önkormányzat jegyzője kérelemre 8 napon belül hatósági bizonyítványt állít ki mérési pontonként (felhasználási helyenként) a lakás rendeltetési egységek számáról.

A Rendelet 2023. január 10-étől hatályos módosítása szerint nem kell figyelembe az OTÉK 1. számú melléklet 95. pontjában foglalt, az önálló rendeltetési egységek önálló bejáratára, valamint a lakások műszaki megosztására (egymástól való elkülönítésére) vonatkozó követelményeket, ha a lakások az OTÉK 105. §-ában foglalt egyéb követelményeknek eleget tesznek.

A hatósági bizonyítvány a ténylegesen kialakult állapotot igazolja. Az eljáró hatóság az ingatlanra esetlegesen jogszabályban meghatározott, a rendeltetési egységek számára vagy funkciójára vonatkozó korlátozást nem veszi figyelembe. Az eljáró hatóság a hatósági bizonyítvány kiadása során az építmény jogszerű használatát vélelmezi.

A rendelet 7/A. §-a szerinti hatósági bizonyítvány csak az e §. szerinti kedvezmény igénybevétele céljából használható fel. A kézhez kapott hatósági bizonyítványt a lakossági fogyasztónak kell benyújtania a földgázszolgáltatóhoz.

A visszaélések megelőzése érdekében a Rendelet a jegyző – szolgáltatói jelzésre lefolytatandó – hatósági ellenőrzését írja elő, másfelől az építésügyi hatóság (mint felügyeleti szerv) eljárását is lehetővé teszi.

Ha a hatósági ellenőrzési azzal az eredménnyel zárul, hogy a felhasználó jogosulatlanul vette igénybe a kedvezményes többletmennyiséget a bejelentett és a tényleges lakás rendeltetési egységek különbözete vonatkozásában, úgy a jogosulatlanul igénybe vett kedvezménnyel elszámolt földgáz mennyiséget a versenypiaci költségeket tükröző ár másfélszeresének megfelelő egységáron kell a felhasználóval elszámolni.

Hatáskör

Dunakeszi Város Önkormányzatának Jegyzője

Ügyintézés helye

Főépítészi iroda

Szükséges okiratok, mellékletek

Kérelem

Az eljárást megindító kérelem benyújtásának módja

- személyesen Ügyfélszolgálati irodánkon,

- postai úton

- elektronikusan https://epapir.gov.hu/

Ügyintézés díjszabása

Illetékmentes

Ügyintézési határidő

8 nap

Alkalmazott jogszabályok

Egyes egyetemes szolgáltatási árszabások meghatározásáról szóló 259/2022. (VII. 21.) Korm. rendelet,

Az általános közigazgatási rendtartásról szóló 2016. évi CL. törvény,

Az országos településrendezési és építési követelményekről szóló 253/1997. (XII. 20.) Korm. rendelet,

Hatósági bizonyítvány kiállítása iránti kérelem

Tájékoztatjuk Tisztelt Ügyfeleinket, hogy 2021. január 1-jétől a gépjárműadóval kapcsolatos adóhatósági feladatokat az állami adó- és vámhatóság (NAV) látja el.

2021. január 1-jét megelőző időszakra eső gépjárműadó ügyekben továbbra is Dunakeszi Város Önkormányzati Adóhatósága az illetékes.

Általánosságban a gépjármű tulajdonosoknak és üzembentartóknak továbbra sem kell majd a változásokról adatbejelentést tenni az állami adóhatóság felé. A közúti közlekedési nyilvántartási szerv a járműnyilvántartásából a január 1-jei állapotnak megfelelő adatokat január 20. napjáig közli majd az állami adó- és vámhatósággal. Ezt követően havonta frissül az adatbázis.

Az önkormányzati adóhatóság is adatot szolgáltat az állami adó- és vámhatóság számára a 2020. december 31-én nyilvántartott adómentes gépjármű forgalmi rendszámáról és a gépjármű üzembentartójának, tulajdonosának azonosító adatairól, valamint a mentesség jogcíméről, így ezekről az adózóknak külön bejelentést nem kell tenniük. Az adóelőírásokat tartalmazó határozatokat 2021. évtől az állami adóhatóság postázza az érintetteknek. A változásokkal kapcsolatos információk, az állami adó- és vámhatóság hivatalos honlapján megtekinthetők.

Gépjárműadó - 2020. december 31-ig érvényes ügyleírás

Ügy navigáció

Személyes Ügyfélszolgálat

Dunakeszi Polgármesteri Hivatal – 2120 Dunakeszi, Fő út 25.

Nyitvatartás

Tájékoztatjuk tisztelt ügyfeleinket, hogy hétfőn délután, szerdánként (12 óra és 13 óra között ebédszünet) és péntek délelőtt van csak építéshatósági ügyintézés. A többi időszakban nem lehet sorszámot húzni ehhez az ügyintézéshez.

Az Ügyfélszolgálat akadálymentesen megközelíthető a IV. Béla király tér felől

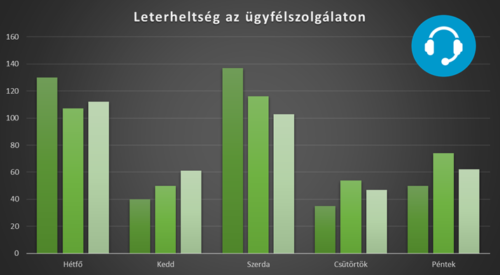

Felhívjuk tisztelt ügyfeleink figyelmét, hogy a keddi és csütörtöki napokon az ügyfélszolgálat leterheltsége kisebb. Javasoljuk, hogy akik kevesebbet kívánnak várakozni, azok ezen a két napon vegyék igénybe a Polgármesteri Hivatal szolgáltatását.

Telefonos ügyfélszolgálat

Központi telefonszám: + 36 27 542 800

Központi telefax: +36 27 341 182

Munkaidőn kívüli műszaki ügyelet

telefon: +36 70 380 6473

Elektronikus levelezés

Központi e-mail: ugyfelszolgalat@dunakeszi.hu

Jegyzői e-mail: jegyzo@dunakeszi.hu

Levélcím

Dunakeszi 2121, Pf.: 5.

Közvilágítás hibabejelentés

Közterület-Felügyelet feladata

A közterületek rendjének és tisztaságának védelme, valamint annak rendjét megbontó jogsértések hatékonyabb megelőzése, megakadályozása, szankcionálása, az önkormányzati vagyon védelme, e feladatok ellátásához szükséges szervezeti keretek megteremtése, az ezekkel összefüggő közszolgálati feladatokat ellátó személyek jogállásának meghatározása érdekében az Országgyűlés megalkotta a közterület felügyeletről szóló 1999. évi LXIII. törvényt (továbbiakban: Kftv.).

A feladatkörében eljáró felügyelő hivatalos személy

Kftv (4) A felügyelet feladata

a) a közterületek jogszerű használatának, a közterületen folytatott engedélyhez, illetve útkezelői hozzájáruláshoz kötött tevékenység szabályszerűségének ellenőrzése;

b) a közterület rendjére és tisztaságára vonatkozó jogszabály által tiltott tevékenység megelőzése, megakadályozása, megszakítása, megszüntetése, illetve szankcionálása;

c) közreműködés a közterület, az épített és a természeti környezet védelmében;

d) közreműködés a társadalmi bűnmegelőzési feladatok megvalósításában, a közbiztonság és a közrend védelmében;

e) közreműködés az önkormányzati vagyon védelmében;

f) közreműködés a köztisztaságra vonatkozó jogszabályok végrehajtásának ellenőrzésében;

g) közreműködés állat-egészségügyi és ebrendészeti feladatok ellátásában;

h) a mozgásában korlátozott személy parkolási igazolvány jogszerű használatának és birtoklásának az ellenőrzése.

A Közterület-Felügyelet hatáskörébe tartozó főbb szabálysértések

- Köztisztasági szabályok megszegése

- Illegális szemétlerakás, szemétszállítás szabályainak megszegése

- Parkrongálás, fakivágás engedély nélkül

- Parlagfű irtás elmulasztása

- Veszélyeztetés kutyával, eb sétáltatási szabályok megszegése

- Engedély nélküli közterület használat

- Üzemképtelen gépjárművek tárolása közterületen

- Illegális plakátragasztás

- Engedély nélküli árusítás

- Megállási, várakozási és behajtási tilalmak megszegése járművel

- Mozgáskorlátozott parkoló jogtalan igénybevétele

- Tiltott fürdés

- Fizető parkolás szabályainak megszegése

Helyszíni bírság

A felügyelő – jogszabályokban meghatározott esetekben és keretek között – szabálysértés elkövetése miatt helyszíni bírság kiszabására jogosult

Törvényben meghatározott esetben szabálysértés észlelése esetén – amennyiben ezt e törvény külön említi – helyszíni bírságot szabhat ki:

a) a járási hivatal arra felhatalmazott ügyintézője,

b) a Nemzeti Adó- és Vámhivatal vámszerve,

c) a hivatásos katasztrófavédelmi szerv arra felhatalmazott ügyintézője,

d) a közlekedési hatóság ellenőre,

e) a közterület-felügyelő,

f) a természetvédelmi őr, az önkormányzati természetvédelmi őr,

g) az erdészeti hatóság arra felhatalmazott ügyintézője,

h) a halászati őr,

i) a mezőőr.

A helyszíni bírság összege ötezer forinttól hatvanötezer forintig terjedhet. A 2012. évi II törvény a szabálysértésről bevezette, hogy az ismételt elkövetés súlyosabban legyen büntethető. Ennek megfelelően, a valaki hat hónapon belül ismételten elkövet szabálysértést, akkor a helyszíni bírság összege már akár hetvenezer forint is lehet.

A gépjárművel elkövetett szabálysértés miatt a helyszíni bírságot a gépjárművezető távollétében is ki lehet szabni. Ilyenkor a gépjármű forgalmi rendszáma alapján megállapított üzemben tartó címére kell a kiszabott összeget tartalmazó csekkszelvényt megküldeni. Ha a gépjármű üzemben tartója a helyszíni bírság kiszabását nem veszi tudomásul, a szabálysértés miatt az illetékes szabálysértési hatóságnál feljelentést kell tenni.

Amennyiben a gépjármű szélvédőjén helyszíni bírság kiszabásáról talál nyomtatványt, akkor várja meg, amíg a Közterület-felügyeleti csoport postai úton megküldi a felszólító levelet és a készpénz-átutalási megbítást a bejegyzett üzembentartó részére.

A behajtási tilalomra, korlátozott övezetre (zóna) és a kötelező haladási irányra vonatkozó egyes rendelkezések megsértésének észlelése esetén a közterület-felügyelő jogosult a helyszínen a gépjárművezetővel szemben közigazgatási bírságot kiszabni.

Bírságok megfizetése

A közterület-felügyelet által kiszabott közigazgatási bírságot a közterület-felügyeletet létrehozó települési önkormányzat számlájára kell megfizetni.

Befizetési határidő 30 nap.

A közterület-felügyelő a helyszínen pénzt nem fogad el!

Feljelentés

• Távollevővel szembeni helyszíni bírság esetén amennyiben 30 napon belül nem történik meg a kiszabott bírság befizetése.

• Helyszíni bírság esetében amennyiben nem ismeri el a szabálysértés tényét vagy nem igazolja magát /ebben az esetben a gépjármű adataiból tudja azonosítani a közterület-felügyelő/.

• Lakossági bejelentés esetén amennyiben a gépjármű rendszámát felírta a bejelentő és 2 tanúval igazolja a szabálysértés elkövetését.

• Illegális szemétlerakás esetén amennyiben található valamilyen azonosítás alapjául szolgáló dokumentum.

• Minden egyéb olyan szabálysértés észlelése esetén, ahol az elkövetés körülményei, illetve az ügy tárgyi súlya ezt indokolttá teszi.

* a szabálysértés lehet a KRESZ megszegése vagy Önkormányzati rendelet megsértése.

Jogorvoslatok - Helyszíni bírság esetén

A tudomásul vett és befizetett helyszíni bírság ellen jogorvoslati lehetőség nincs, az ügyet jogerősen lezártnak kell tekinteni.

A kiszabott helyszíni bírság méltányosságból történő elengedésére, csökkentésére, valamint részletekben való megfizetésére az irányadó jogszabályi rendelkezések nem biztosítanak lehetőséget.

Jogorvoslatok - Feljelentés esetén

Az Önkormányzati rendelet megsértése esetén a Hivatal Jogi és Hatósági osztálya jár el. A rendelettel kapcsolatos fellebbezésnek 15 napos határideje van. (Pest Megyei Kormányhivatal – 1052 Budapest, Városháza utca 7.) A fellebbezés díjköteles: 5 000 forintos illeték lerovása mellett kezdeményezhető.

A KRESZ szabálysértés esetén feljelentéskor az illetékes rendőrkapitányság jár el és az Ő határozatuk ellen lehet kifogással élni. (2120 Dunakeszi, Tábor utca 2.)

Ügyleírás

Ahogy a vízszolgáltatók oldalán is megtalálható, „a közműves ivóvízellátást és szennyvízelvezetést a hatályos jogszabályok szabályozzák részletesen. Ennek értelmében minden ingatlanhoz külön szennyvíz bekötővezetéket kell létesíteni. Ettől eltérni csak indokolt műszaki okból lehetséges. Szomszéd telken keresztül a bekötés csak egyéb, műszakilag és gazdaságilag elfogadható megoldási lehetőség hiányában, szolgalmi jog bejegyzést követően végezhető el. Az illetékes Járási Hivatal a szomszédos telek tulajdonosát – egyéb megoldási lehetőség hiányában – a szennyvízcsatorna elhelyezésének tűrésére kötelezheti.

Elválasztó rendszerű szennyvízcsatornába csapadékvizet vagy altalaj szivárogtatóval (dréncsövezés) összegyűjtött vizet bevezetni nem szabad. Szennyvíz bekötővezetéket zárt szennyvíztárolón vagy szikkasztón keresztül sem az egyesített, sem pedig az elválasztó rendszerű szennyvíz közcsatornába bevezetni nem szabad.”

A házi szennyvízvezeték kiépítése vagy kiépíttetése az ingatlan tulajdonos feladata. Az ívóvíz- és szennyvízbekötés esetén is közterület bontási kérelmet kell a Polgármesteri Hivatal felé benyújtani.

Közterület bontás iránti kérelem

Dunakeszi Város Önkormányzata Képviselő-testületének 22/2015. (VIII.06.) önkormányzati rendelete a közterületek használatáról és rendjéről vonatkozik a az alábbi hatállyal:

a) a Dunakeszi város területén lévő és az ingatlan-nyilvántartás helyrajzi számmutatójában közterületként nyilvántartott belterületi földrészletre, és

b) bel- és külterületi földrészlet és építmény közhasználatra átadott részére, valamint a gyalogos forgalom számára átadott területre.

Ez alapján a rendelet 5.§ (2) pontja szerint Közterület-használati hozzájárulást kell beszerezni közmű és egyéb vezetékek (elektromos, gáz, víz, távfűtő, csatorna stb.) közterület-használattal járó karbantartása, építése esetén.

Hatáskör és illetékesség

Az eljárás illetékességi területe Dunakeszi Város közigazgatási területe. A hatáskört az eljárásban a települési jegyző gyakorolja.

Fontos információk

Burkolat bontás esetén a helyreállítást követően a kivitelezővel helyszíni bejárást tart a Városüzemeltetési osztály ügyintézője. A munkálatok során a Közterület-felügyelet emberei ellenőrzést tartanak, és ellenőrzik a kérelemmel való egyezőséget illetve a helyreállítási munkálatokat. Károkozás esetén minden esetben a kivitelezőt terheli a felelősség, mely a közútkezelői hozzájárulásban is szerepel. Ha nem kérelemre történik a burkolat bontás, feljelentést von maga után. Elutasítás esetén fellebbezni a közútkezelői hozzájárulásban foglalt Pest Megyei Kormányhivatal Érdi Járási Hivatala, Közlekedési és Fogyasztóvédelmi Főosztály Útügyi Osztályához benyújtott felülvizsgálati kérelemmel lehet. „Zöldkár” esetén szintén a közútkezelői hozzájárulásban foglaltak szerint kell eljárni, vagyis a bontott felületet az eredeti állapotába vissza kell állítani.

Szennyvíz-bekötés ügyleírása

A szennyvíz-bekötéshez gépészmérnök által tervezett szennyvíz bekötési terv szükséges, melyet a DMRV Zrt.-hez kell benyújtani engedélyeztetésre. Az engedélyezett terv birtokában a szennyvíz bekötéshez a közút kezelőjének hozzájárulása szükséges.

A DMRV Duna Menti Regionális Vízmű Zártkörűen Működő Részvénytársaság honlapja, ahol az Ivóvíz- és szennyvízbekötés létesítésének ügyféltájékoztatója olvasható.

A kérelem kötelező tartalmi elemei

- bejelentő neve, címe

- bejelentő telefonszáma

- az írásban leadott kérelemhez csatolni szükséges az engedélyezett bekötési tervet.

A bejelentés megtételét követően, amennyiben szükséges a Városüzemeltetési osztály ügyintézője felveszi a kapcsolatot a bejelentővel. Az ügyintézés menetéről, alakulásáról tájékoztatást ad a Hivatal munkatársa.

Ügyintézési határidő

A beérkezéstől számított 30 nap.

Ivóvízbekötés

Ügyleírás

A vízbekötéshez gépészmérnök által tervezett vízbekötési terv szükséges, melyet a DMRV Zrt.-hez kell benyújtani engedélyeztetésre. Az engedélyezett terv birtokában az ivóvíz bekötéshez a közút kezelőjének hozzájárulása szükséges.

A DMRV Duna Menti Regionális Vízmű Zártkörűen Működő Részvénytársaság honlapja, ahol az Ivóvíz- és szennyvízbekötés létesítésének ügyféltájékoztatója olvasható.

A kérelem kötelező tartalmi elemei

- bejelentő neve, címe

- bejelentő telefonszáma

- az írásban leadott kérelemhez csatolni szükséges az engedélyezett bekötési tervet.

A bejelentés megtételét követően, amennyiben szükséges a Városüzemeltetési osztály ügyintézője felveszi a kapcsolatot a bejelentővel. Az ügyintézés menetéről, alakulásáról tájékoztatást ad a Hivatal munkatársa.

Ügyintézési határidő

A beérkezéstől számított 30 nap.

Villamosenergia, hírközlés, bányafelügyeleti és közlekedési ügyekben kért szakhatósági és előzetes szakhatósági eljárás iránti kérelmek (az egyes közérdeken alapuló kényszerítő indok alapján eljáró szakhatóságok kijelöléséről szóló 531/2017. (XII. 29.) Korm. rendeletben meghatározott esetek) alapján a jogszabályoknak megfelelő illetéket és eljárási díjat kell megfizetni. Amennyiben a jogszabály az illetékről és díjról nem rendelkezik az eljárás illetéke 3000,- Ft.

Alkalmazott jogszabályok

2011. évi CLXXXIX. törvény Magyarország helyi önkormányzatairól

A közúti közlekedésről szóló 1988.évi I. törvény

2011. évi vízi-közmű szolgáltatásról szóló CCIX. törvény

1995. évi LVII. törvény a vízgazdálkodásról

Dunakeszi Város Önkormányzat Képviselő-testületének 11/2012. (IV.03.) rendelete a talajterhelési díjról

Dunakeszi Város Önkormányzata Képviselő-testületének 22/2015. (VIII.06.) önkormányzati rendelete a közterületek használatáról és rendjéről

Ügyleírás

A jövedéki adóról és a jövedéki termékek forgalmazásának különös szabályairól szóló 2003. évi CXXVII. törvény (a továbbiakban: Jöt.) rendelkezik a magánfőzés szabályairól.

Fogalom meghatározás:

Magánfőzés: a párlatnak a magánfőző, több tulajdonostárs magánfőző esetén valamely tulajdonostárs lakóhelyén vagy gyümölcsöse helyén használható, legfeljebb 100 liter űrtartalmú, párlat-előállítás céljára kialakított desztillálóberendezésén a gyümölcstermesztő személy(ek) által végzett előállítása.

Gyümölcstermesztő személy: az a természetes személy, aki gyümölcstermő területtel rendelkezik.

Párlat adójegy: egy olyan igazoló szelvény, amely adójegyenként egy liter párlat előállítására jogosítja a magánfőzőt. Igazolja egy liter párlat 700 forint jövedéki adótartalmának megfizetését, valamint a magánfőzött párlat eredetét is.

Párlat adójegy

Párlat adójegy igénylésére csak a lakóhely szerinti önkormányzati adóhatóság által regisztrált magánfőző jogosult.

Az önkormányzatnál regisztrált, az önkormányzati adóhatóság által rendszeresített nyomtatványon bejelentett magánfőzőnek magánfőzés keretében történő párlat előállításához 2016. január 1-től – az előállítást megelőzően – párlat adójegyet kell igényelni, beszerezni a lakóhelye szerint illetékes Nemzeti Adó- és Vámhivatal (a továbbiakban: NAV) megyei/fővárosi adó-és vámigazgatóságtól.

Párlat adójegyet csak az a magánfőző igényelhet, aki a desztillálóberendezés megszerzését a tulajdonszerzéstől számított 15 napon belül előzetesen bejelentette a lakóhelye szerinti önkormányzati adóhatóság részére, amely a bejelentésről a teljesítést követő hónap 15. napjáig értesíti az illetékes megyei/fővárosi adó- és vámigazgatóságot.

Párlat adójegyeket a vámhatóság kizárólag az önkormányzati adóhatóság értesítését követően tudja kiadni a magánfőző részére. Aki már 2016. január 1. előtt regisztrálta (bejelentette) a desztillálóberendezését az önkormányzati adóhatóságnál annak nem kell azt megismételnie.

A párlat adójegyek magánfőzőnek történő átadásáról a megyei/fővárosi adó- és vámigazgatóságok nyilvántartást vezetnek és az átadott- átvett adójegy mennyiségről haladéktalanul értesítik a desztillálóberendezés tárolási, használati helye szerinti önkormányzati adóhatóságot.

A magánfőzőnek tárgyévi első párlat előállítása előtt, legalább 5 darab 700 forint értékű párlat adójegyet kötelező igényelnie. Mindig a főzés előtt kell az igénylést benyújtani, de lehet előre, az éves tervezett összes mennyiségre is igényelni, ez azonban tárgyévenként legfeljebb 86 darab párlat adójegy lehet és legfeljebb ennek megfelelő mennyiségű párlat (86 liter) állítható elő.

Amennyiben a magánfőző mégis a párlat adójeggyel adózott párlatmennyiségnél többet állít elő, akkor a tárgyév végéig köteles a többletmennyiség utáni párlat adójegyeket pótlólag igényelni, azonban az éves mennyiségi korlátot ebben az esetben sem lehet túllépni. Az évente előállítható párlatmennyiség túllépése esetén a magánfőzőnek a többletmennyiséget haladéktalanul be kell jelenteni a lakóhely szerint illetékes megyei/fővárosi adó- és vámigazgatósághoz és azzal egyeztetett módon gondoskodni kell a többletmennyiség megsemmisítéséről.

Magánfőzés szabályainak ellenőrzése

A magánfőző desztillálóberendezésének bejelentésével kapcsolatban és a magánfőzés szabályai betartásának ellenőrzésével kapcsolatban – kivéve a magánfőzött párlat jogszabálysértő értékesítését – az önkormányzati adóhatóság jár el.

Az önkormányzati adóhatóság azt a természetes személyt, aki a magánfőzésre vonatkozó rendelkezéseknek egyebekben megfelelve, de a desztillálóberendezés bejelentése vagy párlat adójegy beszerzése nélkül végzi párlat előállítását, vagy a desztillálóberendezés jogszerű birtoklása megállapításához szükséges adatok tekintetében valótlan adatokat ad meg, felszólítja, hogy jogszabályi kötelezettségének tegyen eleget 15 napon belül.

Ha a magánfőző a felszólításának határidőig nem tesz eleget, az önkormányzati adóhatóság 200 ezer forintig terjedő bírsággal sújtja.

Magánfőzés esetében az adó megállapításához és az adótartozás végrehajtásához való jog 1 év elteltével évül el.

Az ügytípus elektronikusan is intézhető, amennyiben rendelkezik ügyfélkapuval.

Ügyleírás

Dunakeszi város belterületén a súlykorlátozást jelző közúti jelzőtáblákkal jelzett útszakaszokra az ott megjelöltnél nagyobb megengedett legnagyobb össztömegű járművel behajtani tilos. Ezekre az utakra csak az önkormányzat által előzetesen kiállított behajtási engedéllyel lehet közlekedni.

Minden 7,5 t össztömeg feletti járműre engedélyt kell kérni, függetlenül a jelzőtáblákkal ellátott szakaszoktól.

A város területén a súlykorlátozással védett és egyéb behajtási engedéllyel szabályozott övezetekbe történő behajtás engedélyhez kötött. Ideiglenes behajtási engedély a „Behajtani tilos”, illetve a

súlykorlátozással védett utcákra, míg állandó behajtási engedély a KRESZ táblával védett területekre kerül kiadásra.

Állandó behajtási engedély mellé igényelhető vendégkártya, amely indokolt esetben kapható. A vendégkártya rendszámot nem tartalmaz, így az igénylő pl. rokonlátogatás, vagy áruszállítás esetén használhatja fel.

A behajtási engedély iránti kérelmet a gépjármű tulajdonosa, üzembentartója nyújthatja be, vagy annak az ingatlannak a tulajdonosa, akihez a súlykorlátozással érintett járművel szállítás történik. Ha egy kérelmező több járműre szeretne behajtási engedélyt, úgy minden járműre külön engedélyt kell kiadni. Az egyszeri behajtási engedély kivételével minden kiadott engedély esetében behajtási kártya

kerül kiadásra, amit az Engedélyezett, ellenőrzés alkalmával köteles bemutatni. A kérelemhez csatolni kell a gépjármű forgalmi engedélyének másolatát. Az engedélyt a feltételek fennállása esetén 8 napon belül adja ki a polgármester.

A kérelemnek tartalmaznia kell:

-

- a kérelmező személyi adatait (név, lakcím, születési helye és ideje, anyja neve)

- nem magánszemély kérelmező esetén az elnevezést, székhelyét, adóigazgatási azonosító számát, a képviselő nevét

- a kérelmező elérhetőségét (telefonszám, e-mail cím)

- a jármű típusának megnevezését, a forgalmi rendszámát

- a behajtási engedéllyel érintett cím megnevezését

- az érintett övezetbe történő behajtás célját

- az érintett övezetbe történő behajtás idejét (-tól-ig)

A kitöltött kérelem a szükséges mellékletekkel együtt benyújtható személyesen a Polgármesteri Hivatal ügyfélszolgálatán, postai és elektronikus úton.

Hatáskör és illetékesség:

Az eljárás illetékességi területe Dunakeszi Város közigazgatási területe.

Szükséges okiratok, mellékletek:

- Formanyomtatvány

- A gépjármű forgalmi engedélyének másolata

- A gépjármű tulajdonosának személyazonosságát igazoló dokumentumok (személyi igazolvány, lakcímkártya) másolata

- Az ingatlan tulajdoni lapjának másolata, ahová a behajtási engedélyt kérelmezi (akkor is, ha tulajdonos, de nem arra a címre van bejelentkezve)

- Nyilatkozat a ingatlan tulajdonosától, ha a kérelmező bérlő, és nincs arra a címre bejelentkezve

- Ha cégautó akkor engedély a cégtől

- Ha volt engedélye akkor a cserénél a régi engedélyt csatolni kell.

Ügyintézés díjszabása:

A behajtási engedély kiadására irányuló közigazgatási eljárás illetékmentes. A behajtási engedély díjmentes. Az állandó behajtási engedélyt igazoló kártya elvesztése esetén 5.000.- Ft az eljárási költség.

Alkalmazott jogszabályok:

A közúti közlekedésről szóló, 1988. évi I. törvény és a végrehajtásáról szóló 30/1988 (IV. 20.) MT rendelet

A közúti közlekedés szabályairól szóló 1/1975. (II. 5.) KPM-BM együttes rendelet

Az utak forgalomszabályozásáról és a közúti jelzések elhelyezéséről szóló 20/1984. (XII. 21.) KM rendelet

Egyéb fontos tudnivalók:

A védett vagy korlátozott övezetbe történő engedély nélküli behajtás jogkövetkezményei:

A súlykorlátozással védett vagy egyéb behajtási engedéllyel szabályozott övezetekbe történő, engedélyhez kötött, de engedély nélküli behajtás esetén a jármű használója a közterület-felügyelő felhívására köteles a védett, vagy korlátozott övezetet haladéktalanul elhagyni.

A védett övezetben a közterület-felügyelő jogosult:

- a védett vagy korlátozott övezet területére behajtó gépjármű vezetője behajtási engedélyének érvényességét, illetve az engedélynek a gépjárművön történő elhelyezését ellenőrizni

- az elkövető által elismert engedély nélküli behajtás esetén 5.000.- Ft-tól 50.000.- Ft-ig történő helyszíni bírságot kiszabni

A védett övezet forgalmi rendjének ellenőrzését végző szervként a közterület-felügyelő köteles elvenni, és a Polgármesteri Hivatalnak bevonás céljából visszajuttatni azt az engedélyt,

- amelyet nem az arra jogosult használ

- amelynél az engedélyre jogosultság megszűnt

- amelynek az érvényessége lejárt

- amely hamis vagy meghamisították

- amely megszerzésének feltételei vonatkozásában a kiadó szervet megtévesztették

- amellyel bármely más módon visszaéltek

Nyomtatványok

Gyakran ismételt kérdések

Behajtási engedély kérelem

Mennyi idő alatt készül el a behajtási engedély?

Személyes ügyfélszolgálat

Dunakeszi Polgármesteri Hivatal – 2120 Dunakeszi, Fő út 25.

Az Ügyfélszolgálat akadálymentesen megközelíthető a IV. Béla király tér (Fő tér) felől.

Telefonos ügyfélszolgálat

Központi telefonszám: + 36 27 542 800

Központi telefax: +36 27 341 182

Munkaidőn kívüli műszaki ügyelet telefonszáma: +36 70 380 6473

Elektronikus levelezés

Központi e-mail: ugyfelszolgalat@dunakeszi.hu

Jegyzői e-mail: jegyzo@dunakeszi.hu

Levélcím

Dunakeszi 2121, Pf.: 5.

Adótitok

Az adótitok fogalmát az Art. (2017. évi CL. tv.) 127. § (3) bekezdése határozza meg: adótitok az adózást érintő tény, adat, körülmény, határozat, végzés, igazolás vagy más irat. Az adótitok törvényi definíciója alapján az adóhatóság által nyilvántartott valamennyi adat, az adóhatósági eljárásokkal összefüggő adatok, továbbá valamennyi adóhatósági irat és azok tartalma teljes körűen az adótitok körébe tartoznak.

Ez alapján telefonon, vagy e-mailen nem áll módunkban bővebb tájékoztatást adni az adózást érintő részletes kérdésekről. Ez ügyben kérjük, keresse fel személyes ügyfélszolgálatunkat.

Járási Hivatal hatáskörébe tartozó ügyek

Kormányablak (2120 Dunakeszi, Verseny utca 1.)

- Adatletiltás

- Adatszolgáltatás

- Egyéni vállalkozás

- Gépjármű ügyintézés

- Okmánykiállítás (Útlevél – Személyazonosító igazolvány – Lakcímigazolvány – Vezetői engedély – Erkölcsi bizonyítvány – Egyéni vállalkozói igazolvány – Hatósági bizonyítvány egyéni vállalkozásnál -Törzskönyv – Parkolási igazolvány – Magyar igazolvány)

- Okmány elvesztése, találása

- Ügyfélkapu regisztráció

Hatósági Osztály (2120 Dunakeszi, Verseny utca 3.)

- Állampolgárság igazolása iránti kérelem

- Állampolgárság megszerzése hontalan személy részére

- Állampolgárság megszerzésére irányuló nyilatkozat 1957.10.01. előtt született személy részére

- Állampolgárság visszaszerzésére irányuló nyilatkozat

- Állampolgárságról lemondás

- Ápolási díj megállapítására kérelem

- Ápolási díj megállapításához igazolás (intézményvezető tölti ki)

- Ápolási díj megállapításához igazolás és szakvélemény (háziorvos tölti ki)

- Kiemelt ápolási díjra jogosító körülmények fennállásáról igazolás

- Egészségügyi szolgáltatásra való jogosultság kérelem

- Hadigondozott igénybejelentés

- Honosítási kérelem (magyar felmenővel nem rendelkező ügyfeleknek)

- Honosítási-visszahonosítási kérelem

- Időskorúak járadékának hivatalból történő megállapítása

- Időskorúak járadékának megállapítása iránti kérelem

- Közgyógyellátás megállapítása iránti kérelem

- Társasházkezelői-ingatlankezelői szolgáltatás bejelentése

- Temetkezési szolgáltatási tevékenység végzéséhez kérelem

Dunakeszi Járási Hivatal Hatósági Osztály

Földhivatali Osztály (2120 Dunakeszi, Verseny utca 3.)

- Ingatlan-nyilvántartás

- Földmérés

- Földhasználat, földvédelem

- Hirdetményi úton történő közlés

- Földforgalom és földműves nyilvántartás

Pest Megyei Kormányhivatal Földhivatali Főosztály Földhivatali Osztály 4. (Dunakeszi)

Ügyleírás

Adóköteles az a vállalkozó (magánszemély vagy cég) aki az önkormányzat illetékességi területén állandó vállalkozási tevékenységet folytat (iparűzési tevékenység). Állandó jelleggel végzett iparűzési tevékenység, ha az önkormányzat illetékességi területén székhellyel, telephellyel rendelkező vállalkozó, függetlenül attól, hogy tevékenységét részben vagy egészében székhelyén (telephelyén) kívül folytatja.

Adókötelezettség keletkezése, megszűnése

Az adókötelezettség az iparűzési tevékenység megkezdésének napjával kezdődik, és a tevékenység megszűnésének napjával szűnik meg.

Az adó alapja

Állandó jelleggel végzett iparűzési tevékenység esetén az adó alapja a nettó árbevétel, csökkentve:

– az eladott áruk beszerzési értéke és a közvetített szolgáltatások értéke, együttes – a helyi adókról szóló 1990. évi C. törvényben A továbbiakban röviden: Htv.) meghatározottak szerint számított – összegével,

– az alvállalkozói teljesítések értékével,

– az anyagköltséggel,

– az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével.

Ha a vállalkozó több önkormányzat illetékességi területén vagy külföldön végez állandó jellegű iparűzési tevékenységet, akkor az adó alapját a Htv. mellékletében meghatározottak szerint kell megosztania.

A személyi jövedelemadóról szóló törvény szerint az adóévben átalány szerinti jövedelem-megállapítást (átalányadózást) alkalmazó magánszemély (egyéni vállalkozó, mezőgazdasági kistermelő) vállalkozó, és más vállalkozó, feltéve, hogy nettó árbevétele adóévben – 12 hónapnál rövidebb adóév esetén napi arányosítással számítva időarányosan – nem haladta meg a 8 millió forintot, az adó alapját egyszerűsített módon is megállapíthatja.

Az adó mértéke

Az állandó jelleggel végzett iparűzési tevékenység esetén az adó mértéke az adóalap 2 %-a.

Egyéni vállalkozói tevékenység szüneteltetésével kapcsolatos jogszabálymódosítás értelmezése a Pénzügyminisztérium válaszai alapján

2024. január 1-jével módosult a helyi iparűzési adó alanyának a fogalma, amellyel kapcsolatban több gyakorlati kérdés is felmerült. Jelen tájékoztató ezen felvetések alapján, példákkal kiegészítve segíti a fogalom értelmezését.

A módosított helyi iparűzési adóalanyiság fogalmában az a jogalkotói szándék ölt testet, hogy az adóéven belüli szünetelés csak akkor eredményezze az adóalanyiság megszűnését, ha az kellően hosszú időtartamon keresztül, egybefüggően tart.

Mindezzel a jogalkotó azt a célt kívánta elérni, hogy ha az adóéven belüli szünetelés rövid ideig tart, vagy szezonális tevékenység végzés esetén többször is megtörténik, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. Ez egyértelműen adminisztrációs tehercsökkentést jelentett az adóalanyok részére.

A fentiek szem előtt tartásával, a helyi adókról szóló 1990. évi C. törvény (a továbbiakban: Htv.) 2024. január 1-jétől hatályos szabálya csakis akként értelmezhető helyesen, ha a 180 napot meghaladó szünetelése időszakában az egyéni vállalkozó adóalanynak minősül a szünetelés 180. napjáig, hasonlóan például azon egyéni vállalkozókhoz, amelyek például egybefüggően 179 napig vagy az adóéven belül többször, rövid ideig, összességében akár 180 napot meg nem haladva, de akár azt meghaladóan is szüneteltetik a tevékenységüket. Ezen utóbbi példák szerinti esetekben az egyéni vállalkozók adóalanynak minősülnek.

Ennek okán az a jogértelmezés, amely szerint az egyéni vállalkozói tevékenység 180 napot meghaladó időszakában nem kell adóalanynak tekinteni az egyéni vállalkozót, nyílt megkülönböztetéshez vezetne az egyéni vállalkozó adóalanyok között, így alkotmányos, illetve uniós jogi aggályokat vetne fel. Ezen felül ezen értelmezés révén azok az egyéni vállalkozók, amelyek a tevékenységüket az egybefüggő 180 napot meghaladó időtartamban szüneteltetik, vagyoni előnyhöz (tiltott állami támogatáshoz) jutnának, például az egyszerűsített adóalap-meghatározás esetén olyan időszakban nem állna fenn az adókötelezettség, amelyben más, tevékenységét szüneteltető egyéni vállalkozó esetében fennáll. Egy ilyen értelmezés tehát uniós állami támogatási eljárás megindításához is vezethetne (ha például egy egyéni vállalkozó panasszal él az Európai Bizottságnál azért, mert neki olyan időszakra kellett fizetnie iparűzési adót, mely időszakra más egyéni vállalkozónak nem kellett, kizárólag azért, mert a szünetelés meghaladta az egybefüggő 180 napot).

Nem hagyható továbbá figyelmen kívül az a tény sem, hogy ez az értelmezés visszamenőleges hatállyal szüntetné meg az egyéni vállalkozó adóalanyiságát. Ez azon túlmenően, hogy alapvetően is visszás (pl. egy adóéven belüli adókötelezettség keletkezése és fennállása nem lenne egyértelműen megállapítható az adóéven belül), több ellentmondásos helyzetet is eredményezne (pl. az adóéven belüli adókötelezettség utólag szűnne meg azon okból, hogy egy jogértelmezés alapján az egyéni vállalkozó adóalanyisága a 180 napot meghaladó szünetelés első napján már megszűnik).

Összességében tehát kijelenthető, hogy az említett értelmezés nem kezelné egységesen az érintett adóalanyi kört, emellett komoly uniós és alkotmányos kockázatokat is hordozna, jogbizonytalan helyzeteket eredményezne, továbbá nem állna összhangban a jogalkotói célokkal sem.

A jogszabálymódosítás értelmezése kapcsán feltett kérdések, és az azokra érkezett minisztériumi válaszok

1. A Htv. 35. § (2) szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot. Példa szerinti esetben az adózó 2024.01.10-től elkezdi szüneteltetni a tevékenységét. 2024.07.08-án az adóéven belül eléri a szüneteltetés egybefüggően a 181 napot, így záró bevallást kell majd beadnia az adózónak. Jól gondoljuk, hogy ebben az esetben 2024.01.01-01.09. közötti időszakra kell benyújtani a záró bevallást, mivel a 181 napot elérő szüneteltetés időszakában nem minősül adóalanynak a vállalkozó?

Válasz:

A Htv. 35. § (2) bekezdése szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot.

A példában említett esetben az adózót a 2024.01.01-től – 2024.07.07-ig (2024.01.10-től számított 180 nap) terjedő időszakban adóalanynak kell tekinteni, adóalanyisága így az egybefüggő szünetelés 181. napján, azaz a példa szerinti esetben 2024.07.08-án szűnik meg. Az adózónak a bevallási kötelezettsége a 2024.01.01-tól – 2024.07.07-ig terjedő időszakra terjed ki.

Példa a bevallás helyes kitöltésére sávos adózást választó adózó 180 napot meghaladó szüneteltetése esetén:

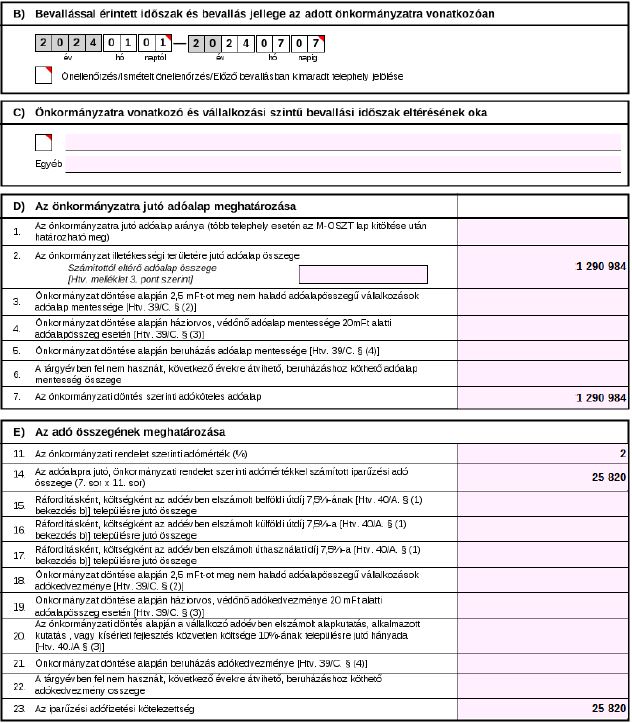

Adózó a 2024. évre a Htv. 39/A. § szerinti tételes sávos adómegállapítást választotta, a bevétele alapján az első sávba tartozik. 2024.01.10-től szünetelteti egyéni vállalkozói tevékenységét, amely 2024.07.08-án eléri a 181 napot. Az adózónak a szüneteltetés miatt 2024.01.01-07.07. közötti időszakról keletkezik bevallási kötelezettsége, amelyet 2025.05.31-ig kell teljesítenie. A bevallásban a bevallott időszak (2024.01.01-07.07.) alapján 1.290.984 Ft az adóalap, és 2%-os adómérték esetén 25.820 Ft az iparűzési adófizetési kötelezettség. Az ÁNYK-ban a bevallás kitöltése során az időszak és az adózási mód megadása után az adóalap és az adó automatikusan kiszámításra kerül:

2. Adózó 2024.12.01-től elkezdi szüneteltetni a tevékenységét, aminek 2025.10.01-el lesz vége (ezt követően tovább működik az adózó). Ebben az esetben 2024-ben nem érte el a 181 napot a szüneteltetés, 2025-ben viszont igen.

a) Ilyenkor éves (azaz nem záró) bevallást kell beadnia az adózónak 2024.01.01-12.31. időszakra?

Válasz:

Tekintettel arra, hogy a Htv. 35. § (2) bekezdésében rögzített szabály a szünetelés nem adóéven átívelő, hanem egy adott adóéven belüli egybefüggő időtartamának figyelembevételét írja elő, ezért 2024. adóévben az adózó tevékenységének szünetelése a példa szerinti esetben nem éri el egybefüggően a 181 napot, ezért ebben az esetben az adózó a teljes adóévben adóalanynak tekinthető, így az adóévi adóról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania.

b) Ha igen, és ebben előleget vall be 2025.09.15-re és 2026.03.15-re, akkor a 2025.09.15-ei előleg hogyan kerül elszámolásra, vagy törlésre?

Válasz:

A példa szerinti esetben az adózó 2024. adóévről áthúzódóan szüneteléssel kezdi meg a 2025. adóévét. A Htv. 35. § (2) bekezdésében rögzített 180. napot az adózó 2025.06.29-vel éri el. Az 1. kérdésnél kifejtettekre figyelemmel tehát az adózót 2025.01.01-től – 2025.06.29-ig terjedő időszakban adóalanynak kell tekinteni, adóalanyisága 2025.06.30-val szűnik meg. Elszámolási kötelezettsége is erről az időszakról (2025.01.01-2025.06.29) van, amelyről legkésőbb az Art. 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtani. A 2024-es adóévről benyújtott bevallás alapján előírt adóelőlegeket (2025.09.15, 2026.03.15) is ebben a bevallásban tudja az adózó elszámolni, illetve törölni.

A példa szerinti esetben az adózó 2025.10.01-vel kezdődően folytatja tevékenységét. Figyelemmel arra, hogy ebben az esetben adóköteles tevékenységét jogelőd nélkül kezdő vállalkozónak minősül, ezért a Htv. 41. § (4) bekezdés b) pontja alapján nem kell adóelőleget bejelentenie, bevallania az első adóelőleg fizetési időszak tekintetében. Így az adózónak a 2025.10.01-2025.12.31 közötti időszakról legkésőbb az Art. 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtania.

3. Adózó 2024.11.10-től elkezdi szüneteltetni a tevékenységét, majd 2025.08.30-án megszűnik (tehát szüneteltetés alatt úgy dönt, hogy megszünteti a tevékenységét). 2024-ben nem érte el a 181 napot a szüneteltetés, 2025-ben viszont igen, és 2025-ben egészen a megszűnésig folyamatosan szünetelt a tevékenység.

a) Ilyenkor éves (azaz nem záró) bevallást kell beadnia az adózónak 2024.01.01-12.31. időszakra?

Válasz:

Hasonlóan a 2. kérdés a) pontjában foglaltakra, 2024. adóévben az adózó tevékenységének szünetelése a példa szerinti esetben nem éri el egybefüggően a 181 napot, ezért ebben az esetben az adózó a teljes adóévben adóalanynak tekinthető, így az adóévi adóról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania.

b) A 2025 adóévre vonatkozóan kell záró bevallást beadnia az adózónak? Ebben az esetben kell-e alkalmazni az Art. 52. § (1) bekezdés e) pontja szerinti rendelkezést a 2025.08.30-ai megszüntetés kapcsán?

Válasz:

A 2. kérdés b) pontjához hasonlóan, a jelen példa szerinti esetben is az adózó a Htv. 35. § (2) bekezdésében rögzített 180. napot 2025.06.29-vel éri el, tehát az adózót 2025.01.01-től – 2025.06.29-ig terjedő időszakban adóalanynak kell tekinteni, adóalanyisága 2025.06.30-val szűnik meg.

Mindezek alapján a példa szerinti adózó esetében a 2025.06.30-2025.08.30 közötti időszakkal összefüggésben nem beszélhetünk bevallással le nem fedett időszakról. A tevékenység megszüntetésének tehát ebben az esetben nincs relevanciája az iparűzési adóalanyiság fennállása szempontjából.

Az Art. 52. § (1) bekezdés e) pontjának annyiban van jelentősége, hogy az abban írt soron kívüli bevallás-benyújtási kötelezettséget alkalmazni kell, ezért ebben az esetben az egyéni vállalkozónak a 2025.01.01-2025.06.29 közötti időszakról szóló bevallását nem a következő év ötödik hónap utolsó napjáig, hanem a bevallási kötelezettséget kiváltó eseményt követő 30 napon belül kell benyújtania, feltéve, hogy a tevékenység megszüntetéséig az egyéni vállalkozó még nem tett eleget e kötelezettségének.

Ha az egyéni vállalkozó a benyújtott bevallásával már elszámolt a fenti időszakról a tevékenység megszüntetéséig, újabb bevallás-benyújtási kötelezettsége nem áll fenn ugyanarról az időszakról (a 06.30-08.30 közötti időszakot nem érinti/érintheti a bevallás).

c) Ha 2024 adóévre éves bevallást ad be az adózó, és 2025-re nem kell záró bevallást beadnia, akkor a 2024 évi bevallásban megadott előlegek hogyan kerülnek elszámolásra, vagy törlésre?

Válasz:

Jelen kérdés tekintetében a b) pontnál kifejtettek az irányadóak.

4. Ha az 1. pont szerinti szereplő adózó tételes sávos adómegállapítást választott 2024-re vonatkozóan, akkor a 2024.01.01-07.07. időszakban áll fenn a bevallási és adófizetési kötelezettsége (azaz adófizetési kötelezettség terheli abban az időszakban is, amikor a szüneteltetés miatt nem végzett tevékenységet)?

Válasz:

A Htv. 35. § (2) bekezdése azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. E szabályból következik, hogy mindaddig, amíg a szünetelés nem haladja meg a 180 napot, az nem befolyásolja az adókötelezettség illetve az adóelőleg kötelezettség teljesítését, hiszen ezen időszak alatt (adóéven belül egybefüggően 181 napnál rövidebb ideig) szünetelő vállalkozó továbbra is az iparűzési adó alanyának tekintendő.

5. Ha a szüneteltetés éven áthúzódó (azaz pl. 2023.04.01-től, vagy 2024.04.01-től 1 éven keresztül tart), akkor a szüneteltetés megkezdését követő adóév 01.01-től újra kezdődik a 180 nap számolása (és így 01.01-06.29. között adóköteles az adózó), vagy folyamatos szüneteltetés esetén a követő adóévben eleve meg sem kezdődik az adózó adóalanyisága?

Válasz:

A példa szerinti esetben, ha az adózó 2023.04.01-től, vagy 2024.04.01-től, azaz az év első felében kezdi meg a szünetelést, még az adóévben, jelen esetben 2023.09.28. vagy 2024.09.28. napján megszűnik az adóalanyisága. Ebből kifolyólag a szünetelést követő év január elsején nem „éled fel” az adózó megszűnt hipa adóalanyisága annak ellenére, hogy a tevékenységének szünetelése folyamatos. Ha az adózó döntése alapján tevékenységét folytatni kívánja, akkor abban az esetben az adózót jogelőd nélkül tevékenységét kezdő vállalkozónak kell tekinteni. Ezt követően egy esetleges újbóli szünetelés megkezdésétől kell a Htv. 35. § (2) bekezdése szerinti határidőt számolni.

Megjegyezzük, hogy ha a szünetelés az év második felében kezdődik és az az év végéig egybefüggően tart, év végével az adózó adóalanyisága nem szűnik meg (azaz nem haladja meg a szünetelés a 180 napot), ebben az esetben az adózót a következő év januárjában adóalanynak kell tekinteni egészen a Htv. 35. § (2) bekezdése szerinti határidőig.

6. Adózó 2023.05.01-jétől 2023.12.31-éig volt aktív, folytatott tevékenységet, majd 2024.01.01-jétől ismét szünetel (jelenleg nem ismert meddig). A 23HIPA bevallás bevallási időszaka 2023.05.01–2023.12.31. lesz. A 2023. évről 2024. május 31-ig kell bevallást beadnia. Ha az adózó még a bevallási határidőkor (2024.05.31.) is szünetelhet, akkor a 2023. évről szóló bevallása milyen bevallás lesz (pl. záró)? Az adózó milyen előleget fizet majd e bevallása alapján?

Válasz:

A Htv. 35. § (2) szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot.

Mindenekelőtt azt szükséges tisztázni, hogy a Htv. hivatkozott szabálya 2024. január 1-jétől lépett hatályba. Ebből következően, valamint mivel a szabályhoz nem kapcsolódik olyan átmeneti rendelkezés, mely az egybeszámítást írná elő, vagy adna arra lehetőséget, a Htv. 35. § (2) bekezdésének új rendelkezését a 2024. január 1-jén vagy ezt követően induló adóévekben kell alkalmazni. Továbbá a szabály a szünetelés nem adóéven átívelő, hanem egy adott adóéven belüli egybefüggő időtartamának figyelembevételét írja elő.

Mindezek alapján az adózónak a 2023. adóévi adójáról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania. Ezen a tényen az sem változtat, hogy az adózó a 2024-es adóévét szüneteléssel kezdi.

Fontos kiemelni, hogy a jogszabály módosításakor a jogalkotói cél az volt, hogy ha az adóéven belüli szünetelés rövid ideig tart, vagy szezonális tevékenység végzés esetén többször is megtörténik, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani.

Figyelemmel a hivatkozott jogszabályhely alapján meghatározott időtartamra, valamint arra, hogy a példa szerinti esetben az adózó 2024.01.01-től szünetelteti tevékenységét elmondható, hogy az adózót a 2024.01.01-ig és 2024.06.29-től (2024.01.01-től számított 180 nap) terjedő időszakban adóalanynak kell tekinteni. Mindebből az a következtetés is levonható, hogy az adózó adóalanyisága az egybefüggő szünetelés 181. napján, azaz a példa szerinti esetben 2024.06.30. napján meg fog szűnni.

Elszámolási kötelezettsége is erről az időszakról (2024.01.01-2024.06.29) van, amelyről legkésőbb az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtania. A 2023-as adóévről benyújtott bevallás alapján előírt adóelőleget is ebben a bevallásban tudja az adózó elszámolni, illetve törölni.

7. Meg kell-e fizetni a szünetelés időszakában esedékes adóelőleget? Az Art. 15. §-a értelmében az egyéni vállalkozó […] tevékenységének szünetelésének időtartamához kötődő és ilyen minőségében keletkezett adókötelezettségek teljesítése alól mentesül, ideértve a pénzforgalmi-számlafenntartási kötelezettséget is. Egyéni vállalkozó esetén a szünetelés időtartama alatt az egyéni vállalkozók nyilvántartása szerinti szünetelés kezdő és záró időpontja közötti időszakot kell érteni. Az adókötelezettségek körébe tartozik az adó(előleg)fizetési kötelezettség is, azaz kérdés, hogy a Htv. 35. §-ának változása ilyen értelemben felülírja-e az Art. vonatkozó szabályait.

A Htv. módosítás indokolásában az alábbiak szerint fogalmaztak: Ezért a Htv. 2024. január 1-től azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani.

Válasz:

A 2024. január 1-től hatályos Htv. 35. § (2) bekezdése azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. E szabályból következik, hogy ha a szünetelés nem haladja meg a 180 napot, akkor az nem befolyásolja az adókötelezettség illetve az adóelőleg kötelezettség teljesítését, hiszen ezen időszak alatt (adóéven belül egybefüggően 181 napnál rövidebb ideig) szünetelő vállalkozó továbbra is az iparűzési adó alanyának tekintendő. Mindebből az a következtetés is levonható, hogy az adóelőleg fizetési kötelezettség sem szűnik meg a szünetelés időszaka alatt, azaz meg kell fizetni a szünetelés időszakában esedékes adóelőleget.

8. 181 napot el nem érő szünetelés esetén csökkenhet-e időarányosan a sávos adó összege?

Válasz:

A Htv. 35. § (2) bekezdésében foglalt feltételek teljesülése esetében a szünetelés időszaka alatt is adóalanynak kell tekinteni az egyéni vállalkozót, ezért az egyszerűsített, tételes iparűzési adóalap-megállapítási módszer esetén a 181 napnál rövidebb szünetelés időszakának teljes tartama az adóév részének számít, időarányosan tehát nem csökkenhet az adóalap összege.

9. 2024-ben kezdett szünetelésből megszűnik az egyéni vállalkozó, mielőtt a szünetelés időtartama elérné a 181 napot, mi lesz ez esetben a bevallási időszak?

Pl.: Adózó 2024.02.01-től megkezdi a szünetelését, 2024.05.31. napjával megszünteti a tevékenységét. A bevallását a 2024.01.01-2024.01.31. közötti, vagy a 2024.01.01-2024.05.31. közötti időszakról nyújtja be? A kérdés a sávos adózás választása esetén igazán releváns: mely időszak alapján kell arányosítani az adót?

Válasz:

Figyelemmel arra, hogy az említett példában szereplő egyéni vállalkozó tevékenységét azon időtartam alatt szüntette meg, amíg őt a Htv. 35. § (2) bekezdése alapján adóalanynak kellett tekinteni (hiszen a szünetelés időtartama nem érte el a 181 napot), ezért a 2024.01.01-2024.05.31 közötti időszakról szükséges bevallást benyújtani az adóalanynak. Az adózás rendjéről szóló 2017. évi CL. törvény (Art.) 52. § (1) bekezdés e) pontja alapján az egyéni vállalkozó tevékenységének megszüntetése soron kívüli bevallási kötelezettséget kiváltó eseménynek tekintendő. Ugyanezen § (2) bekezdése értelmében a soron kívüli bevallási kötelezettséget kiváltó eseményt követő harminc napon belül kell benyújtani a soron kívüli bevallást.

Tájékoztató az állami adóhatóság útján benyújtható helyi iparűzési adóbevallásról

A Htv. 42/D. §-a értelmében 2021. január 1-jétől az iparűzési adóbevallás (az ÁNYK alkalmazásával) kizárólag az állami adóhatósághoz (NAV) teljesíthető. Az állami adóhatóság bevalláskitöltésre szolgáló számítógépes rendszere a számszaki hibára, ellentmondásra automatikusan felhívja az adóalany figyelmét és tájékoztatja arról, hogy az adóbevallást az önkormányzati adóhatóság részére csak a hiba adózó általi kijavítását követően továbbítja.

Tájékoztató a háziorvosok, védőnők részére

A helyi iparűzési adóról szóló Dunakeszi Város Önkormányzata Képviselő-testületének 38/2010. (XII.10.) sz. 2/A. § 2.önkormányzati rendelet módosítása következtében „…mentes a helyi iparűzési adó fizetése alól a háziorvos, védőnő vállalkozó, ha vállalkozási szintű iparűzési adóalapja az adóévben a 20 millió forintot nem haladja meg.”

Az alábbi eljárási tudnivalókra hívjuk fel az érintett adóalanyok figyelmét:

Az érintett adóalanyok köre a Htv. 52. § 23. pontja szerinti értelmező rendelkezés alapján: az a háziorvos, védőnő vállalkozó, aki/amely – gazdálkodó szervezetként vagy egyéni vállalkozóként – külön jogszabály alapján háziorvosi, házi gyermekorvosi, fogorvosi alapellátási vagy védőnői tevékenységet végez és nettó árbevételének legalább 80%-a e tevékenység (tevékenységek) végzésére vonatkozó, az egészségbiztosítási szervvel kötött finanszírozási szerződés alapján az Egészségbiztosítási Alapból származik.

A rendelkezés több törvényi feltételt szab az adómentesség érvényesítéshez:

– A háziorvos a külön jogszabályban – a háziorvosi, házi gyermekorvosi és fogorvosi tevékenységről szóló 4/2000. (II. 25.) EüM rendelet – meghatározott tevékenységet végezzen. A rendelet 4.§ (1) – (2) bekezdései taxatíve felsorolják a háziorvos által végezhető tevékenységeket, e körbe tartozik az önkormányzattal kötött szerződésben rögzítettek szerint az ügyeleti szolgálatban való részvétel is, továbbá a tartósan betöltetlen háziorvos körzetben való helyettesítés keretében a hivatkozott bekezdésekben nevesített tevékenységek ellátása is.

– A rendeletben meghatározott tevékenység végzés ellenértékének (árbevétel) legalább 80%-a – a Nemzeti Egészségbiztosítási Alapkezelővel (NEAK) kötött finanszírozási szerződés alapján – az Egészségbiztosítási Alapból származzon.

Tájékoztató „kisvállalkozó” adózók bejelentéséről, bevallásáról

A helyi adókról szóló 1990. évi törvény C. törvény 2023. évi módosítása három bevételi sávot és ahhoz tartozó tételes adóalapot határoz meg. A bevételi sávokat éves szinten kell tekinteni, tehát 12 hónapnál rövidebb adóév esetén napi időarányosítással kisebb a bevételi sáv összege is.

A 2023. január 1. napjától hatályba lépő új szabályok szerinti tételes adóalap-megállapítás egyik jelentős egyszerűsítése, hogy ha a kisvállalkozó ezt az adóalapmegállapítási módszert választja, akkor iparűzési adóját adóbevallás benyújtása nélkül, évente egyszer, az adóévet követő év ötödik hónapjának utolsó napjáig (jellemzően: május 31-ig) köteles majd megfizetni iparűzési adóelőlegét/adóját.

A kisvállalkozó a tételes adóalap-megállapítási módszert csak a teljes adóévre választhatja, s a döntése – erre vonatkozó külön, évenkénti bejelentés nélkül – mindaddig érvényes, amíg azt vissza nem vonja, illetve kilép a sávhatárból.

A kisvállalkozó adóalanyok az önkormányzati adóhatóságnál háromféle egyszerűsített adózási mód közül választhatnak:

Eszerint a kisvállalkozó székhelyére és a telephelyére/telephelyeire jutó iparűzési adóalap

– 2,5 – 2,5 millió forint, ha a vállalkozó bevétele a 12 millió forintot nem haladja meg, – (éves iparűzési adó: 50 ezer forint)

– 6 – 6 millió forint, ha a vállalkozó bevétele a 12 millió forintot meghaladja, de a 18 millió forintot nem haladja meg, – (éves iparűzési adó: 120 ezer forint)

– 8,5 – 8,5 millió forint, ha a vállalkozó bevétele a 18 millió forintot meghaladja, de a 25 millió forintot nem haladja meg. Utóbbi kategóriába tartozik az a kisvállalkozó, aki a személyi jövedelemadóról szóló törvény szerinti átalányadózó kiskereskedő és bevétele éves szinten nem több, mint 120 millió forint. – (éves iparűzési adó: 170 ezer forint)

A kisvállalkozóknak a Htv. 39.§ (1) bekezdés alapján – tételes költségelszámolás – is lehetőségük van bevallásuk benyújtására.

Általános szabályok szerint adózó kisvállalkozások az új egyszerűsített iparűzési adóalapba történő belépése a következő módon lehetséges:

– főszabály: FOLYAMATOSAN MŰKÖDŐ vállalkozó az adóévre az adóévet megelőző évről szóló bevalláson (pl.:2022. évi),

Amennyiben a kisvállalkozó adózó bevallását késedelmesen (május 31-jét követően) nyújtja be és azt igazolási kérelemmel nem menti ki, akkor a bevallás feldolgozásra kerül, ám az egyszerűsített adóalap-megállapításra vonatkozó bejelentés már nem fogadható el. Azaz ő az általános szabályok szerint adózik.

– jogelőd nélkül kezdő vállalkozó az első adóévre is, ezen adóévről (pl.: 2023. évi) szóló bevallásban (Htv. 39/A. (4) bek a)),

Az adóköteles tevékenységét jogelőd nélkül kezdő kisvállalkozó az első adóévéről szóló adóbevallásban jelentheti be az első adóévre is az egyszerűsített adóalap-megállapítás választását.

– a székhelyét áthelyező, telephelyet nyitó vállalkozónak bejelentési/változás-bejelentési nyomtatványon. (Htv. 39/A. (4) bek b))

A bejelentési kötelezettség teljesítéséhez az „Bejelentkezés/Változás-bejelentés” nyomtatvány (V. pont) szolgál, mely az E-önkormányzat portálon az adóügyi ágazat/általános adónyomtatványok között található meg.

A Htv. 39/A. § (9) bekezdése szerint a kisvállalkozó adóelőleg-fizetése az adóév ötödik hónapjának utolsó napjáig, azaz 2023. május 31-ig esedékes. Adóelőleget csak akkor kell vallania, ha a települési jelenléte az adóév ötödik hónapjának utolsó napja előtt kezdődik és megfelel a Htv. 39/A. § (10) bekezdés b) pontjának, azaz az előző adóévi bevétele nem több, mint a Htv. 39/A. § (1) bekezdés szerinti összeg (25 millió forint, az átalányadózó kiskereskedő esetében 120 millió forint).

A Htv. 39/A. § (6) bekezdése alapján, ha a kisvállalkozó már nem a (2) bekezdés szerint kívánja megállapítani az adóalapját, akkor e döntését az adóév ötödik hónapjának utolsó napjáig jelentheti be az önkormányzati adóhatóságnak. A bejelentési kötelezettségét teljesítheti a bevallási, illetve (ha az előző évről bevallásbenyújtási kötelezettség nem terhelte) a változás-bejelentési nyomtatványon is. E bejelentéssel egyidejűleg iparűzési adóelőleg bevallására köteles, a bevallott adóelőleg két részletben (szeptember 15. és március 15.) esedékes.

Amennyiben Adózó több önkormányzat illetékességi területén is végez tevékenységet, úgy minden településen egységes módon kell adóznia!

Tájékoztató a mezőgazdasági őstermelők éves bevételtől függő bejelentési és adózási kötelezettségeiről

Az az egyéni vállalkozónak nem minősülő mezőgazdasági őstermelő, akinek az őstermelésből származó éves árbevétele az adóévben az éves minimálbér 50 %-át meghaladja, az iparűzési adó alanyává válik, és bejelentkezési kötelezettség terheli. A bejelentkezési kötelezettségének a „Bejelentkezés, Változás-bejelentés” nyomtatványon tehet eleget.

Az őstermelőnek, ha éves bevétele az adóévben az éves minimálbér 50 %-át meghaladja, iparűzési adó bevallási kötelezettsége is van, melynek határideje: az adóévet követő év május 31-e. A bevallási kötelezettségének a „Helyi iparűzési adóbevallás” nyomtatványon tehet eleget.

A Htv. 35.§ (1) és (2) bekezdése alapján:

(1) Adóköteles az önkormányzat illetékességi területén végzett vállalkozási tevékenység (továbbiakban: iparűzési tevékenység).

(2) Az adó alanya a vállalkozó.

A Htv. 52.§ 26. pontja alapján:

Vállalkozó: a gazdasági tevékenységet saját nevében és kockázatára haszonszerzés céljából, üzletszerűen végző

a) a személyi jövedelemadóról szóló törvényben meghatározott egyéni vállalkozó,

b) a személyi jövedelemadóról szóló törvényben meghatározott mezőgazdasági őstermelő, feltéve, hogy őstermelői tevékenységéből származó bevétele az adóévben az éves minimálbér 50%-át meghaladja,

c) a jogi személy, ideértve azt is, ha az felszámolás vagy végelszámolás alatt áll.

A személyi jövedelemadóról szóló 1995.évi CXVII. tv. szerint:

Mezőgazdasági őstermelő: az a 16. életévét betöltött, nem egyéni vállalkozó magánszemély, aki a saját gazdaságában a 6. számú mellékletben felsorolt termékek előállítására irányuló tevékenységet folytat, és ennek igazolására őstermelő igazolvánnyal rendelkezik, ideértve az erre a célra létesített nyilvántartásban családi gazdálkodóként bejegyzett magánszemélyt és a magánszemélynek a családi gazdaságban nem foglalkoztatottként közreműködő családtagját is, mindegyikre vonatkozóan a 6. számú mellékletben felsorolt termékek előállítására irányuló tevékenysége(i)nek bevétele (jövedelme) tekintetében.

Saját gazdaság alatt a termelést ténylegesen végző magánszemély rendelkezési jogosultságát kell érteni az eszközei (ideértve a bérelt eszközöket is), a termelés szervezése és – a vetőmag-bértermelés, a bérnevelés, a bérhízlalás és a kihelyezett állat tartása esetének kivételével – a termelés eredményének felhasználása felett.

Őstermelői igazolvány az őstermelői tevékenységből származó bevételek nyilvántartására alkalmas, hitelesített, kormányrendelet által előírt eljárási rendben kiadott, illetve érvényesített igazolvány.

Illetékesség

A lakhelyen (székhelyen) kívül – ha ez eltérő – a termőföld szerinti település önkormányzati adóhivatalánál is bejelentési kötelezettsége van.

A Htv. 52.§-a 31. pontja szerint telephely: a) az adóalany olyan állandó üzleti létesítménye – függetlenül a használat jogcímétől -, ahol részben vagy egészben iparűzési tevékenységet folytat, azzal, hogy a telephely kifejezés magában foglalja különösen a gyárat, az üzemet, a műhelyt, a raktárt, a bányát, a kőolaj-vagy földgázkutat, a vízkutat, a szélerőművet (szélkereket), az irodát, a fiókot, a képviseletet, a termőföldet, a hasznosított (bérbe vagy lízingbe adott) ingatlant, az ellenszolgáltatás fejében igénybe vehető közutat, vasúti pályát.

Határidők a helyi iparűzési adóban

Az iparűzési adóbevallásra, megfizetésre, kiutalásra vonatkozó határidőt a 2017. évi CL. számú adózás rendjéről szóló törvény, rövidítve Art. szabályozza, illetve kizárólag a kisvállalkozók vonatkozásában a Htv. 39/A. § (4), (6) és (7) bekezdése tartalmaz határidőt. Az iparűzési adó és adóelőleg elszámolási rendje naptári évvel megegyező üzleti év alkalmazása esetén.

tárgyév március 15. I. félévi helyi iparűzési adó-előleg megfizetése

tárgyév május 31. Az előző évre vonatkozó helyi iparűzési adóbevallás benyújtása. A megfizetett adóelőleg és az adóévre megállapított tényleges adó különbözetének megfizetése.

Kisvállalkozó adózó

- tárgyévi adóelőlegének fizetési határideje,

- tárgyévet megelőző adóévre vonatkozó bevallás benyújtási határideje, amennyiben az adó összege meghaladja az adóelőleg összegét; a megfizetett adóelőleg és az adóévre megállapított tényleges adó különbözetének megfizetése, vagy

- amennyiben az adóelőleg meghaladja az adó összegét és annak visszatérítését kéri adózó;

tárgyév szeptember 15. II. félévi helyi iparűzési adó előleg befizetése

A fenti befizetési kötelezettségeket a Dunakeszi Város Önkormányzat 11784009-15731247-03540000 Helyi iparűzési adó beszedési számlájára kell teljesíteni.

Adóelőleg módosítása