Okmányirodában kell bejelenteni mind a vásárlást, mind az eladást, mind pedig ott kell kezdeményeznie a forgalomból történő kivonást.

Tájékoztatjuk Tisztelt Ügyfeleinket, hogy 2021. január 1-jétől a gépjárműadóval kapcsolatos adóhatósági feladatokat az állami adó- és vámhatóság (NAV) látja el.

2021. január 1-jét megelőző időszakra eső gépjárműadó ügyekben továbbra is Dunakeszi Város Önkormányzati Adóhatósága az illetékes.

Általánosságban a gépjármű tulajdonosoknak és üzembentartóknak továbbra sem kell majd a változásokról adatbejelentést tenni az állami adóhatóság felé. A közúti közlekedési nyilvántartási szerv a járműnyilvántartásából a január 1-jei állapotnak megfelelő adatokat január 20. napjáig közli majd az állami adó- és vámhatósággal. Ezt követően havonta frissül az adatbázis.

Az önkormányzati adóhatóság is adatot szolgáltat az állami adó- és vámhatóság számára a 2020. december 31-én nyilvántartott adómentes gépjármű forgalmi rendszámáról és a gépjármű üzembentartójának, tulajdonosának azonosító adatairól, valamint a mentesség jogcíméről, így ezekről az adózóknak külön bejelentést nem kell tenniük. Az adóelőírásokat tartalmazó határozatokat 2021. évtől az állami adóhatóság postázza az érintetteknek. A változásokkal kapcsolatos információk, az állami adó- és vámhatóság hivatalos honlapján megtekinthetők.

Gépjárműadó - 2020. december 31-ig érvényes ügyleírás

Ügyleírás

A jövedéki adóról és a jövedéki termékek forgalmazásának különös szabályairól szóló 2003. évi CXXVII. törvény (a továbbiakban: Jöt.) rendelkezik a magánfőzés szabályairól.

Fogalom meghatározás:

Magánfőzés: a párlatnak a magánfőző, több tulajdonostárs magánfőző esetén valamely tulajdonostárs lakóhelyén vagy gyümölcsöse helyén használható, legfeljebb 100 liter űrtartalmú, párlat-előállítás céljára kialakított desztillálóberendezésén a gyümölcstermesztő személy(ek) által végzett előállítása.

Gyümölcstermesztő személy: az a természetes személy, aki gyümölcstermő területtel rendelkezik.

Párlat adójegy: egy olyan igazoló szelvény, amely adójegyenként egy liter párlat előállítására jogosítja a magánfőzőt. Igazolja egy liter párlat 700 forint jövedéki adótartalmának megfizetését, valamint a magánfőzött párlat eredetét is.

Párlat adójegy

Párlat adójegy igénylésére csak a lakóhely szerinti önkormányzati adóhatóság által regisztrált magánfőző jogosult.

Az önkormányzatnál regisztrált, az önkormányzati adóhatóság által rendszeresített nyomtatványon bejelentett magánfőzőnek magánfőzés keretében történő párlat előállításához 2016. január 1-től – az előállítást megelőzően – párlat adójegyet kell igényelni, beszerezni a lakóhelye szerint illetékes Nemzeti Adó- és Vámhivatal (a továbbiakban: NAV) megyei/fővárosi adó-és vámigazgatóságtól.

Párlat adójegyet csak az a magánfőző igényelhet, aki a desztillálóberendezés megszerzését a tulajdonszerzéstől számított 15 napon belül előzetesen bejelentette a lakóhelye szerinti önkormányzati adóhatóság részére, amely a bejelentésről a teljesítést követő hónap 15. napjáig értesíti az illetékes megyei/fővárosi adó- és vámigazgatóságot.

Párlat adójegyeket a vámhatóság kizárólag az önkormányzati adóhatóság értesítését követően tudja kiadni a magánfőző részére. Aki már 2016. január 1. előtt regisztrálta (bejelentette) a desztillálóberendezését az önkormányzati adóhatóságnál annak nem kell azt megismételnie.

A párlat adójegyek magánfőzőnek történő átadásáról a megyei/fővárosi adó- és vámigazgatóságok nyilvántartást vezetnek és az átadott- átvett adójegy mennyiségről haladéktalanul értesítik a desztillálóberendezés tárolási, használati helye szerinti önkormányzati adóhatóságot.

A magánfőzőnek tárgyévi első párlat előállítása előtt, legalább 5 darab 700 forint értékű párlat adójegyet kötelező igényelnie. Mindig a főzés előtt kell az igénylést benyújtani, de lehet előre, az éves tervezett összes mennyiségre is igényelni, ez azonban tárgyévenként legfeljebb 86 darab párlat adójegy lehet és legfeljebb ennek megfelelő mennyiségű párlat (86 liter) állítható elő.

Amennyiben a magánfőző mégis a párlat adójeggyel adózott párlatmennyiségnél többet állít elő, akkor a tárgyév végéig köteles a többletmennyiség utáni párlat adójegyeket pótlólag igényelni, azonban az éves mennyiségi korlátot ebben az esetben sem lehet túllépni. Az évente előállítható párlatmennyiség túllépése esetén a magánfőzőnek a többletmennyiséget haladéktalanul be kell jelenteni a lakóhely szerint illetékes megyei/fővárosi adó- és vámigazgatósághoz és azzal egyeztetett módon gondoskodni kell a többletmennyiség megsemmisítéséről.

Magánfőzés szabályainak ellenőrzése

A magánfőző desztillálóberendezésének bejelentésével kapcsolatban és a magánfőzés szabályai betartásának ellenőrzésével kapcsolatban – kivéve a magánfőzött párlat jogszabálysértő értékesítését – az önkormányzati adóhatóság jár el.

Az önkormányzati adóhatóság azt a természetes személyt, aki a magánfőzésre vonatkozó rendelkezéseknek egyebekben megfelelve, de a desztillálóberendezés bejelentése vagy párlat adójegy beszerzése nélkül végzi párlat előállítását, vagy a desztillálóberendezés jogszerű birtoklása megállapításához szükséges adatok tekintetében valótlan adatokat ad meg, felszólítja, hogy jogszabályi kötelezettségének tegyen eleget 15 napon belül.

Ha a magánfőző a felszólításának határidőig nem tesz eleget, az önkormányzati adóhatóság 200 ezer forintig terjedő bírsággal sújtja.

Magánfőzés esetében az adó megállapításához és az adótartozás végrehajtásához való jog 1 év elteltével évül el.

Ügyleírás

Ügyleírás

Adóköteles Dunakeszi Város Önkormányzata illetékességi területén lévő építmények közül a lakás és a nem lakás céljára szolgáló épület, épületrész (a továbbiakban együtt: építmény).

Az építményadó alkalmazásában az építményhez tartozik az építmény rendeltetésszerű használatához szükséges – az épületnek minősülő építmény esetén, annak a hasznos alapterületével, épületnek nem minősülő építmény esetén az általa lefedett földrészlettel egyező nagyságú – földrészlet.

Az adókötelezettség az építmény valamennyi helyiségére kiterjed, annak rendeltetésétől, illetőleg hasznosításától függetlenül.

Az adó alanya az, aki a naptári év első napján az építmény tulajdonosa. Több tulajdonos esetén a tulajdonosok tulajdoni hányadaik arányában adóalanyok. Amennyiben az építményt az ingatlan-nyilvántartásba bejegyzett vagyoni értékű jog terheli, az annak gyakorlására jogosult az adó alanya.

Valamennyi tulajdonos által írásban megkötött és az adóhatósághoz benyújtott megállapodásban a tulajdonosok az adóalanyisággal, kapcsolatos jogokkal és kötelezettségekkel egy tulajdonost is felruházhatnak.

Társasház, -garázs és -üdülő esetén a tulajdonosok önálló adóalanyok, a közös használatú helyiségek után az adó alanya az említett közösség.

Az adókötelezettség a használatbavételi, illetőleg a fennmaradási engedély jogerőre emelkedését követő év első napján keletkezik. Az engedély nélkül épült, vagy anélkül használatba vett építmény esetén az adókötelezettség a tényleges használatbavételt követő év első napján keletkezik.

Az adókötelezettséget érintő változást (így különösen a hasznos alapterület módosulását, az építmény átminősítését) a következő év első napjától kell figyelembe venni.

Az adókötelezettség megszűnik az építmény megszűnése évének utolsó napján. Az építménynek az év első felében történő megszűnése esetén (bontás) a második félévre vonatkozó adókötelezettség megszűnik.

Az építmény használatának szünetelése az adókötelezettséget nem érinti.

Az adó alapja az építmény m2-ben számított hasznos alapterülete.

Lakás céljára szolgáló épület, épületrész és üdülő esetén, az adó évi mértéke, az építmény teljes hasznos alapterülete után 390 Ft/m2. Nem lakás céljára szolgáló épület, épületrész esetén – a Dunakeszi Város Önkormányzata Képviselő-testületének 30/2024. (XI. 22) önkormányzati rendelete a helyi adókról (továbbiakban Ör.) 6. § (4) bekezdésben felsorolt területeket és az üdülőt kivéve – az építmény teljes hasznos alapterülete után:

- a) kereskedelmi, illetve szolgáltató tevékenység folytatására szolgáló építmény esetén: 1 300 Ft/m2

- b) az a) pontba be nem sorolható építmény esetében: 975 Ft/m2

(például: garázs, műhely, raktár, csarnok, műterem, stúdió, egyéb épület, a használatbavételi engedélyben feltüntetettnek megfelelően)

- c) magánszemély adóalany tekintetében az a) pontba be nem sorolható építmény esetében : 828 Ft/m2

- d) magánszemély adóalany tekintetében a helyi adókról szóló törvény szerinti egyéb, nem lakás céljára szolgáló építmények esetében, amelyeket az ingatlan-nyilvántartási bejegyzéstől eltérő célra használnak: 1 300 Ft/m2.

Külterületi lakás és nem lakás céljára szolgáló épület, épületrész esetén az adó évi mértéke az építmény teljes hasznos alapterülete után 1 754 Ft/m2.

Belterületi lakás céljára szolgáló épület, épületrész és üdülő esetén a (2)- (9) bekezdés szerinti mértékű adókedvezményben részesül a magánszemély adóalany, amennyiben ezen ingatlan a magánszemély adóalany és azon személy, akire tekintettel a kedvezmény igénylésére jogosult lakóhelyeként a lakcímnyilvántartásba bejegyzésre került.

Az adókedvezmény mértéke

- 1 eltartott gyermek esetén 20 %,

- 2 eltartott gyermek esetén 40 %,

- 3 eltartott gyermek esetén 60 %,

- 4 eltartott gyermek esetén 80 %

- 5 eltartott gyermek esetén 90 %

- 6 vagy ennél több eltartott gyermek esetén 100 %

- A nyugdíjas magánszemély adóalany az életvitelszerűen (ténylegesen) is lakóhelyéül szolgáló, vagy haszonélvezeti jogával terhelt ingatlana után tulajdoni hányadának vagy haszonélvezeti jogának megfelelően további 50%-os adókedvezményt vehet igénybe.

- 70 év feletti egyedülálló özvegy magánszemély adóalanyt 60 %-os adókedvezmény illeti meg. Egyéb kedvezménnyel nem vonható össze!

- Rendszeres gyermekvédelmi kedvezményben részesülő gyermeket saját háztartásában nevelő adóalanyt a kedvezménnyel csökkentett számított adóból tulajdoni hányadának megfelelően további 50 % adókedvezmény illeti meg.

- Fogyatékossági támogatásban részesülő személy, vagy ilyen személyt nevelő adóalany 50 %-os adókedvezményt vehet igénybe, amennyiben jelen paragrafus szerint más kedvezményre is jogosult, akkor a kedvezménnyel csökkentett számított adóból tulajdoni hányadának megfelelően további 30%-os adókedvezményt vehet igénybe.

- Az árvaellátásban részesülő 14 év alatti személyt nevelő adóalany a kedvezménnyel csökkentett számított adóból tulajdoni hányadának megfelelően további 50%-os adókedvezményt vehet igénybe.

- Tűzifatámogatásra jogosult adóalanyt 50% adókedvezmény illeti meg, amennyiben más kedvezményre is jogosult, akkor a kedvezménnyel csökkentett számított adóból tulajdoni hányadának megfelelően további 30%-os adókedvezményt vehet igénybe.

- 0109/5; 0109/8; 0109/9; 0109/10; 0109/13; 0109/16; 0109/18; 0109/20; 0109/23; 0109/25; 0109/26; 0109/29; 0109/31; 0109/35; 0109/37; 0109/39; 0109/40; 0109/41; 0109/43; 0109/44; 0109/45; 0109/50; 0109/51; 0109/52; 0109/54; 0109/55; 0109/56; 0109/72; 0109/74 hrsz-ú telkeken elhelyezkedő lakás és nem lakás céljára szolgáló épület, épületrész esetén, amennyiben az építmény használatbavételi-, illetve a fennmaradási engedéllyel rendelkezik, és a tulajdonos igazolja (tervdokumentáció, fotó, helyszínrajz stb), hogy az épület jelenlegi állapota az abban foglaltaknak megfelel, továbbá nem foglalt el és nem épített rá idegen területre, akkor az adó évi mértéke az építmény teljes hasznos alapterülete után 573 Ft/m2.

- Nem lakás céljára szolgáló olyan belterületi építmény után, amelyet nem gazdasági tevékenység folytatására hasznosítanak – kivéve az üdülőket, a műtermeket, a stúdiókat, önálló helyrajzi számon feltüntetett padlásokat, a pihenőházakat, az irodákat, az üzlethelyiségeket – a magánszemély adóalanyt 75 %-os adókedvezmény illeti meg.

Fontos információ

- gyermek: a 20. életévét be nem töltött vér szerinti, örökbefogadott, valamint mostoha és nevelt gyermek.

- lakóhely: a polgárok személyi adatainak és lakcímének nyilvántartásáról szóló törvény (a továbbiakban: Lnyt) szerint annak a lakásnak vagy szállásnak (a továbbiakban együtt: lakás) a címe, amely a polgár állammal, továbbá a természetes és jogi személyekkel, jogi személyiséggel nem rendelkező szervezetekkel való hivatalos kapcsolattartása, valamint lakóhelyhez kötött jogai és kötelezettségei megalapozásául szolgál

- tartózkodási hely: az Lnyt szerinti bejelentési és nyilvántartási szabályoknak megfelelően annak a lakásnak a címe, ahol a polgár – a lakóhely-változtatás szándéka nélkül – három hónapnál hosszabb ideig tartózkodik

öregségi nyugdíj: a társadalombiztosítási nyugellátásról szóló évi LXXXI. törvényben meghatározott életkor elérése és meghatározott szolgálati idő megszerzése esetén járó nyugellátás

Felhívjuk szíves figyelmüket, hogy az oldalon található bevallást és nyilatkozatokat csak postai úton küldheti be, vagy leadhatja személyesen az ügyfélszolgálatunkon. Elektornikus ügyintézésnek csak az Önkormányzati Hivatali Portál felületen benyújtott űrlap, illetve az E-papír szolgáltatás számít. E-mailen nem áll módunkban semmilyen bevallást elfogadni.

Szükséges okiratok, mellékletek

- építményadó- adatbejelentés nyomtatvány

- nyilatkozat gyermek és/vagy nyugdíjas kedvezményhez

- megállapodás esetén a megállapodó felek eredeti aláírásával ellátott nyomtatvány

- meghatalmazás (amennyiben nem adózó jár el a saját ügyében)

- nyugdíjas kedvezményhez nyugdíjas igazolvány másolata, lakcímkártya másolata

- a gyermek után járó kedvezmény igénybevételéhez 0-18 éves korig a születés időpontját igazoló okirat másolata és lakcímkártya másolata, 18-25 éves korig nappali tagozatos tanulmányokat igazoló tanulói/hallgatói jogviszony igazolás másolata, valamint a lakcímkártya másolata

- amennyiben rendszeres gyermekvédelmi kedvezményre jogosult a határozat másolata

- amennyiben az adóalany vagy gyermeke után fogyatékossági támogatásban részesül a jogosultságot igazoló határozat másolata

- árvaellátásban részesülő 14 év alatti személyről a jogosultságot igazoló okirat másolata

- amennyiben tűzifa támogatásra jogosult, a jogosultságot igazoló határozat másolata

Alkalmazott jogszabályok

- 2017. évi CL. törvény az adózás rendjéről

- 2017. évi CLI. törvény az adóigazgatási rendtartásról

- 1990. évi C. törvény a helyi adókról

- Helyi adókról szóló 30/2024. (XI.22.) önkormányzati rendeletet

Az ügytípus elektronikusan is intézhető, amennyiben rendelkezik ügyfélkapuval. Ügyindításhoz kattintson a gombra!

Nyomtatványok

Gyakran ismételt kérdések

Építményadó adatbejelentés

Építményadó adatbejelentési nyomtatványhoz kitöltési segédlet

Nyilatkozat kedvezményhez 2016. évtől

Nyilatkozat nem lakáscélú építményre

Adatlap elektronikus ügyintézéshez ellenőrzési eljárás során

Meghatalmazás

Megállapodás nyomtatvány

Eladtam az ingatlant miért küldtek ki ingatlan adót?

Abban az esetben, ha nem történik bejelentés az ingatlan tulajdonjogát történő változásról, az adóiroda mindaddig a nyilvántartásban szereplő adózót keresi meg az adó kivetésével. Tárgyévben (az ingatlan eladása évében) a régi tulajdonos (eladó) kötelezettsége az ingatlanadó megfizetése, függetlenül attól melyik hónapban történt a tulajdonjog változás.

A vevő már bejelentette a vásárlást, akkor nekem miért kell az eladást? Duplán adóztatnak?

Minden félnek be kell jelenteni, legyen az vevő, vagy eladó. Adót csak eredeti aláírással ellátott bevallás nyomtatvány alapján szüntethetünk meg adózó nevén.

Nem tudtam, hogy Dunakeszin van építményadó. Miért nem küldtek papírt erről?

Ingatlan vásárlása esetén az adókötelezettség keletkezését követő 15 napon belül önként kell bejelenteni a polgármesteri hivatal ügyfélszolgálatán vagy a www.dunakeszi.eado.hu oldalon építményadó bevallás nyomtatványon. Mivel nem értesülünk a szerzésről ezért nem tudunk értesítést küldeni. A Földhivatalban megtörténik a bejegyzés, de erről nem kapunk értesítést, és az okmányirodai adatbázishoz sem férünk hozzá, ezek a hivatalok a Polgármesteri Hivatallal nincsenek összekötve.

Mikor kell bejelentenem a gyermek vagy a nyugdíjas kedvezményt?

Ha a gyermek tárgyévben megszületik, következő év január 01-től lép érvénybe a kedvezmény. Ugyanez vonatkozik a nyugdíjasokra is. Nyugdíjasoknál a tulajdoni hányaduk arányában jár a kedvezmény.

Ha a gyermek tárgyévben betölti a 20. életévét, akkor tárgyév december 31-ével megszűnik a kedvezmény.

Ügy navigáció

Adóazonosító jel alapján történő telefonos ügyfélszolgálati azonosítás a Dunakeszi Város Önkormányzatnál - 2023.06.30.

A Telefonos Azonosítás egy újfajta azonosítási mód Hivatalunknál, amelynek használatával – hasonlóan a bankok által alkalmazott megoldásokhoz – már telefonon is intézhetők egyes önkormányzati adó ügyek magánszemélyek részére. Az ingyenes szolgáltatást személyesen, postai úton és elektronikusan is lehet igényelni.

Hogyan működik a Telefonos Azonosítás?

A személyes regisztrációs eljárás keretében sor kerül a kérelmező ügyfél adatainak és személyazonosságának ellenőrzésére. Ezután az ügyfél adóazonosító jelét, valamint bemutatott okmánya számát bejegyzik a telefonos regisztrációs adatbázisba.

Ezt követően kerül sor, az ügyfél számára a 4 számjegyből álló azonosító szám (Pin kód) generálásra, melyet első használat előtt meg kell változtatni.

A szolgáltatás használata során telefonos ügyintézés esetén az azonosításkor a rendszer bekéri a 10 számjegyű adóazonosító jelet, majd az azonosító számot. Első használatkor a kapott azonosítót meg kell változtatni. Ezen a módosításon a rendszer végig vezeti az állampolgárt.

Postai úton vagy elektronikusan beküldött kérelmen (PIN-KÓD-REG) fenti adatok megadásával, a kérelem űrlap (PIN-KÓD-REG) megtalálható és letölthető a www.dunakeszi.hu honlapról.

Milyen előnye van a telefonon történő azonosított ügyintézésnek?

Ingyenes, hiteles, kényelmes.

Milyen ügyek intézhetők telefonon?

- Általános tájékoztatás kérhető

- az adózással kapcsolatos általános, ügyfél-azonosításához nem kötött, adótitkot nem érintő ügyekben.

- Egyedi ügyekben tájékoztatás kérhető, ügyfél-azonosításhoz kötött ügyek, adótitkot érintő ügyekben.

- az önkormányzati adóhatósághoz bejelentett törzsadatokról,

- az adószámláról, az adószámla-kivonatáról,

- fizetési kötelezettségekről, hátralékokról,

- az ellenőrzést végző személy személyazonosságáról és megbízásának érvényességéről, a megbízólevél számáról, az ellenőrzés alá vont adónemekről és időszakról,

- a képviseletre vonatkozó, önkormányzatunknál nyilvántartott adatokról (állandó meghatalmazásról),

- a bevallások adatairól, a hibás bevallásról, az elmulasztott bevallások miatt kiszabott mulasztási bírságról, adóigazolás ügyintézéséről,

- a bevallások adatairól, a hibás bevallásról, az elmulasztott bevallások miatt kiszabott mulasztási bírságról.

IPARŰZÉSI ADÓ DEVIZÁBAN TÖRTÉNŐ MEGFIZETÉSE

Az adózók 2023. év január 1. napjától a helyi iparűzési adó devizában történő megfizetéséről szóló 366/2022. (IX. 26.) Korm. rendelet alapján a helyi iparűzési adót euró vagy amerikai dollár devizanemben is megfizethetik.

A Magyar Államkincstár (a továbbiakban: Kincstár) által 2022. decemberben kiadott tájékoztatóban foglaltakat kiegészítve, a helyi iparűzési adó árfolyam elszámolásával kapcsolatban az alábbiakról tájékoztatjuk Önöket.

Az adózó a helyi iparűzési adóelőleg és helyi iparűzési adó fizetési kötelezettségét a Kincstár által az illetékes önkormányzat részére e célból euró vagy amerikai dollár devizanemben történő adófizetésre nyitott „HIPA deviza beszedési technikai számla” elnevezésű számlára történő átutalással is teljesítheti.

A Kincstár a fizetési kötelezettség teljesítése érdekében a számlájára utalt euró- vagy amerikai dollár összegnek a Magyar Nemzeti Bankhoz (a továbbiakban: MNB), mint a Kincstár számlavezető bankjához történő beérkezésekor érvényes árfolyamon számított és a Magyar Nemzeti Bank mindenkor hatályos Általános Üzleti Feltételeiben[1] foglaltak szerint a Kincstár számláján jóváírt forintösszegét haladéktalanul átutalja az önkormányzat – pénzforgalmi szolgáltatójánál vezetett – helyi iparűzési adóbeszedési számlájára.

Felhívjuk szíves figyelmüket, hogy a „beérkezéskor érvényes árfolyam” meghatározása az MNB által alkalmazott vonatkozó szabályozás (Általános Üzleti Feltételek 2. számú melléklete és a Hirdetmény[2]) alapján történik.

Az MNB Általános Üzleti Feltételei szerint a „beérkezéskor érvényes árfolyam” nem feltétlenül azonos a beérkezés napján az MNB által jegyzett árfolyammal. Az MNB 12:00 óra előtti beérkezés esetén a beérkezés napját megelőző (T-1) napi hivatalos árfolyamot, 12:00 óra utáni beérkezés esetén pedig a beérkezés (T) napi árfolyamot alkalmazza, továbbá az adott nemzetközi piaci helyzetnek megfelelően kialakított egyedi árfolyammal történő elszámolást végez 1 millió USD összeg feletti USD devizanemben teljesített, valamint 10 millió USD összeg feletti EUR devizanemben teljesített fizetési megbízások esetén.

Önkormányzat neve: Dunakeszi Város Önkormányzata

Számla száma: 10023002-00340258-02120018

Számla IBAN száma: HU29 1002 3002 0034 0258 0212 0018”

ELMARADT ÉPÍTMÉNYADÓ ADATBEJELENTÉS PÓTLÁSA

Az „Adószámla kivonatok” kézbesítését követően – évek óta visszatérően – sok adózó, ügyfél keresi fel az önkormányzati adóhatóságot és érdeklődik a számlalevelek tartalmáról, ugyanis ekkor szembesülnek azzal a ténnyel, hogy egyes építményadóztatással összefüggő adatbejelentési kötelezettségeket elmulasztottak teljesíteni.

Felhívjuk Adózóink figyelmét arra, hogy önmagában az ingatlan nyilvántartásban (földhivatalnál) történő változás átvezetés nem elegendő és nem helyettesíti az adatbejelentést.

Mivel az adónem ún. „kivetéses” jellegű vagyoni típusú helyi adó, így az adó alanya az adatbejelentő lap benyújtásával jelenti be, változtatja, illetve szünteti meg az adókötelezettségét. Az építményeket érintő változásokat az adóévet követő év január 15-ig kell adatbejelentés (régebben adóbevallás néven) formájában megtenni az érintetteknek.

A fizetési határidők előtt visszatérő probléma, hogy a tulajdonosok személyében, vagy az építmény funkciójában, használatában, méretében vagy az önkormányzati adókedvezmények igénybevételében bekövetkezett változásokat elfelejtik, elmulasztják bejelenteni az abban érintettek.

Amennyiben Önök – az Adószámla kivonat adatainak áttekintését követően – azzal szembesülnek, hogy elmulasztották az építményadót érintő adatbejelentést – elévülési időn belül – azt Adatbejelentő lapon pótolhatják. A beérkezett adatbejelentések alapján az adóösszegek korrekciója megtörténik, amelyről határozatot ad ki az önkormányzati adóhatóság.

Az Adószámlákon tételesen megtalálják az adóztatott építmények azonosító adatait, így kérjük, szíveskedjenek leellenőrizni, hogy az ott feltüntetett adatok helyesek-e. Ha azt tapasztalják, hogy olyan építmények vannak adóztatva, amelyek már az év első napján nem az adózó tulajdonában vannak, szíveskedjenek az adatbejelentést mielőbb pótolni.

Az adatbejelentés legegyszerűbb módja, ha Önök az Elektronikus Önkormányzati Portálon https://ohp-20.asp.lgov.hu/nyitolap belépve az „Adatbejelentés az épület, épületrész utáni építményadóról” szóló ASP-ADÓ-31-2015 számú nyomtatványt készítik el és azt elektronikusan, vagy papír formátumban beküldik, vagy kinyomtatva behozzák ügyfélfogadási időben az ügyfélszolgálatra, ahol személyesen is egyeztetni tudnak kollégáinkkal.

Dunakeszi Város Önkormányzati Adóhatósága

Intézze ügyeit egyszerűbben! Elektronikusan. Sorban állás nélkül.

Változás az adóügyintézésben

Határozat érkezik, egyenlegértesítő csak augusztusban

Megszűnik az Ügyfélkapu

Igazgatási szünet a Polgármesteri Hivatalban

Igazgatási szünet a Polgármesteri Hivatalban és a Helytörténeti Gyűjteményben

Igazgatási szünet a Polgármesteri Hivatalban

Ügyleírás

Adóköteles az a vállalkozó (magánszemély vagy cég) aki az önkormányzat illetékességi területén állandó vállalkozási tevékenységet folytat (iparűzési tevékenység). Állandó jelleggel végzett iparűzési tevékenység, ha az önkormányzat illetékességi területén székhellyel, telephellyel rendelkező vállalkozó, függetlenül attól, hogy tevékenységét részben vagy egészében székhelyén (telephelyén) kívül folytatja.

Adókötelezettség keletkezése, megszűnése

Az adókötelezettség az iparűzési tevékenység megkezdésének napjával kezdődik, és a tevékenység megszűnésének napjával szűnik meg.

Az adó alapja

Állandó jelleggel végzett iparűzési tevékenység esetén az adó alapja a nettó árbevétel, csökkentve:

– az eladott áruk beszerzési értéke és a közvetített szolgáltatások értéke, együttes – a helyi adókról szóló 1990. évi C. törvényben A továbbiakban röviden: Htv.) meghatározottak szerint számított – összegével,

– az alvállalkozói teljesítések értékével,

– az anyagköltséggel,

– az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével.

Ha a vállalkozó több önkormányzat illetékességi területén vagy külföldön végez állandó jellegű iparűzési tevékenységet, akkor az adó alapját a Htv. mellékletében meghatározottak szerint kell megosztania.

A személyi jövedelemadóról szóló törvény szerint az adóévben átalány szerinti jövedelem-megállapítást (átalányadózást) alkalmazó magánszemély (egyéni vállalkozó, mezőgazdasági kistermelő) vállalkozó, és más vállalkozó, feltéve, hogy nettó árbevétele adóévben – 12 hónapnál rövidebb adóév esetén napi arányosítással számítva időarányosan – nem haladta meg a 8 millió forintot, az adó alapját egyszerűsített módon is megállapíthatja.

Az adó mértéke

Az állandó jelleggel végzett iparűzési tevékenység esetén az adó mértéke az adóalap 2 %-a.

Egyéni vállalkozói tevékenység szüneteltetésével kapcsolatos jogszabálymódosítás értelmezése a Pénzügyminisztérium válaszai alapján

2024. január 1-jével módosult a helyi iparűzési adó alanyának a fogalma, amellyel kapcsolatban több gyakorlati kérdés is felmerült. Jelen tájékoztató ezen felvetések alapján, példákkal kiegészítve segíti a fogalom értelmezését.

A módosított helyi iparűzési adóalanyiság fogalmában az a jogalkotói szándék ölt testet, hogy az adóéven belüli szünetelés csak akkor eredményezze az adóalanyiság megszűnését, ha az kellően hosszú időtartamon keresztül, egybefüggően tart.

Mindezzel a jogalkotó azt a célt kívánta elérni, hogy ha az adóéven belüli szünetelés rövid ideig tart, vagy szezonális tevékenység végzés esetén többször is megtörténik, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. Ez egyértelműen adminisztrációs tehercsökkentést jelentett az adóalanyok részére.

A fentiek szem előtt tartásával, a helyi adókról szóló 1990. évi C. törvény (a továbbiakban: Htv.) 2024. január 1-jétől hatályos szabálya csakis akként értelmezhető helyesen, ha a 180 napot meghaladó szünetelése időszakában az egyéni vállalkozó adóalanynak minősül a szünetelés 180. napjáig, hasonlóan például azon egyéni vállalkozókhoz, amelyek például egybefüggően 179 napig vagy az adóéven belül többször, rövid ideig, összességében akár 180 napot meg nem haladva, de akár azt meghaladóan is szüneteltetik a tevékenységüket. Ezen utóbbi példák szerinti esetekben az egyéni vállalkozók adóalanynak minősülnek.

Ennek okán az a jogértelmezés, amely szerint az egyéni vállalkozói tevékenység 180 napot meghaladó időszakában nem kell adóalanynak tekinteni az egyéni vállalkozót, nyílt megkülönböztetéshez vezetne az egyéni vállalkozó adóalanyok között, így alkotmányos, illetve uniós jogi aggályokat vetne fel. Ezen felül ezen értelmezés révén azok az egyéni vállalkozók, amelyek a tevékenységüket az egybefüggő 180 napot meghaladó időtartamban szüneteltetik, vagyoni előnyhöz (tiltott állami támogatáshoz) jutnának, például az egyszerűsített adóalap-meghatározás esetén olyan időszakban nem állna fenn az adókötelezettség, amelyben más, tevékenységét szüneteltető egyéni vállalkozó esetében fennáll. Egy ilyen értelmezés tehát uniós állami támogatási eljárás megindításához is vezethetne (ha például egy egyéni vállalkozó panasszal él az Európai Bizottságnál azért, mert neki olyan időszakra kellett fizetnie iparűzési adót, mely időszakra más egyéni vállalkozónak nem kellett, kizárólag azért, mert a szünetelés meghaladta az egybefüggő 180 napot).

Nem hagyható továbbá figyelmen kívül az a tény sem, hogy ez az értelmezés visszamenőleges hatállyal szüntetné meg az egyéni vállalkozó adóalanyiságát. Ez azon túlmenően, hogy alapvetően is visszás (pl. egy adóéven belüli adókötelezettség keletkezése és fennállása nem lenne egyértelműen megállapítható az adóéven belül), több ellentmondásos helyzetet is eredményezne (pl. az adóéven belüli adókötelezettség utólag szűnne meg azon okból, hogy egy jogértelmezés alapján az egyéni vállalkozó adóalanyisága a 180 napot meghaladó szünetelés első napján már megszűnik).

Összességében tehát kijelenthető, hogy az említett értelmezés nem kezelné egységesen az érintett adóalanyi kört, emellett komoly uniós és alkotmányos kockázatokat is hordozna, jogbizonytalan helyzeteket eredményezne, továbbá nem állna összhangban a jogalkotói célokkal sem.

A jogszabálymódosítás értelmezése kapcsán feltett kérdések, és az azokra érkezett minisztériumi válaszok

1. A Htv. 35. § (2) szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot. Példa szerinti esetben az adózó 2024.01.10-től elkezdi szüneteltetni a tevékenységét. 2024.07.08-án az adóéven belül eléri a szüneteltetés egybefüggően a 181 napot, így záró bevallást kell majd beadnia az adózónak. Jól gondoljuk, hogy ebben az esetben 2024.01.01-01.09. közötti időszakra kell benyújtani a záró bevallást, mivel a 181 napot elérő szüneteltetés időszakában nem minősül adóalanynak a vállalkozó?

Válasz:

A Htv. 35. § (2) bekezdése szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot.

A példában említett esetben az adózót a 2024.01.01-től – 2024.07.07-ig (2024.01.10-től számított 180 nap) terjedő időszakban adóalanynak kell tekinteni, adóalanyisága így az egybefüggő szünetelés 181. napján, azaz a példa szerinti esetben 2024.07.08-án szűnik meg. Az adózónak a bevallási kötelezettsége a 2024.01.01-tól – 2024.07.07-ig terjedő időszakra terjed ki.

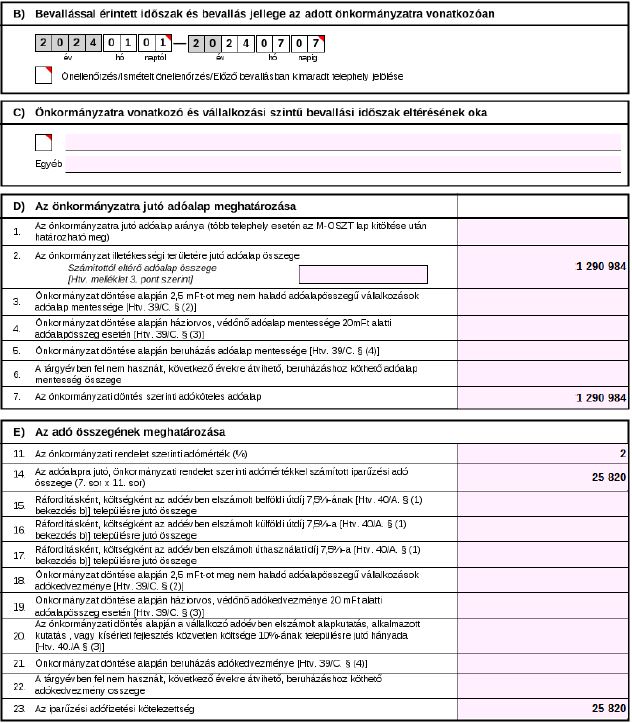

Példa a bevallás helyes kitöltésére sávos adózást választó adózó 180 napot meghaladó szüneteltetése esetén:

Adózó a 2024. évre a Htv. 39/A. § szerinti tételes sávos adómegállapítást választotta, a bevétele alapján az első sávba tartozik. 2024.01.10-től szünetelteti egyéni vállalkozói tevékenységét, amely 2024.07.08-án eléri a 181 napot. Az adózónak a szüneteltetés miatt 2024.01.01-07.07. közötti időszakról keletkezik bevallási kötelezettsége, amelyet 2025.05.31-ig kell teljesítenie. A bevallásban a bevallott időszak (2024.01.01-07.07.) alapján 1.290.984 Ft az adóalap, és 2%-os adómérték esetén 25.820 Ft az iparűzési adófizetési kötelezettség. Az ÁNYK-ban a bevallás kitöltése során az időszak és az adózási mód megadása után az adóalap és az adó automatikusan kiszámításra kerül:

2. Adózó 2024.12.01-től elkezdi szüneteltetni a tevékenységét, aminek 2025.10.01-el lesz vége (ezt követően tovább működik az adózó). Ebben az esetben 2024-ben nem érte el a 181 napot a szüneteltetés, 2025-ben viszont igen.

a) Ilyenkor éves (azaz nem záró) bevallást kell beadnia az adózónak 2024.01.01-12.31. időszakra?

Válasz:

Tekintettel arra, hogy a Htv. 35. § (2) bekezdésében rögzített szabály a szünetelés nem adóéven átívelő, hanem egy adott adóéven belüli egybefüggő időtartamának figyelembevételét írja elő, ezért 2024. adóévben az adózó tevékenységének szünetelése a példa szerinti esetben nem éri el egybefüggően a 181 napot, ezért ebben az esetben az adózó a teljes adóévben adóalanynak tekinthető, így az adóévi adóról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania.

b) Ha igen, és ebben előleget vall be 2025.09.15-re és 2026.03.15-re, akkor a 2025.09.15-ei előleg hogyan kerül elszámolásra, vagy törlésre?

Válasz:

A példa szerinti esetben az adózó 2024. adóévről áthúzódóan szüneteléssel kezdi meg a 2025. adóévét. A Htv. 35. § (2) bekezdésében rögzített 180. napot az adózó 2025.06.29-vel éri el. Az 1. kérdésnél kifejtettekre figyelemmel tehát az adózót 2025.01.01-től – 2025.06.29-ig terjedő időszakban adóalanynak kell tekinteni, adóalanyisága 2025.06.30-val szűnik meg. Elszámolási kötelezettsége is erről az időszakról (2025.01.01-2025.06.29) van, amelyről legkésőbb az Art. 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtani. A 2024-es adóévről benyújtott bevallás alapján előírt adóelőlegeket (2025.09.15, 2026.03.15) is ebben a bevallásban tudja az adózó elszámolni, illetve törölni.

A példa szerinti esetben az adózó 2025.10.01-vel kezdődően folytatja tevékenységét. Figyelemmel arra, hogy ebben az esetben adóköteles tevékenységét jogelőd nélkül kezdő vállalkozónak minősül, ezért a Htv. 41. § (4) bekezdés b) pontja alapján nem kell adóelőleget bejelentenie, bevallania az első adóelőleg fizetési időszak tekintetében. Így az adózónak a 2025.10.01-2025.12.31 közötti időszakról legkésőbb az Art. 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtania.

3. Adózó 2024.11.10-től elkezdi szüneteltetni a tevékenységét, majd 2025.08.30-án megszűnik (tehát szüneteltetés alatt úgy dönt, hogy megszünteti a tevékenységét). 2024-ben nem érte el a 181 napot a szüneteltetés, 2025-ben viszont igen, és 2025-ben egészen a megszűnésig folyamatosan szünetelt a tevékenység.

a) Ilyenkor éves (azaz nem záró) bevallást kell beadnia az adózónak 2024.01.01-12.31. időszakra?

Válasz:

Hasonlóan a 2. kérdés a) pontjában foglaltakra, 2024. adóévben az adózó tevékenységének szünetelése a példa szerinti esetben nem éri el egybefüggően a 181 napot, ezért ebben az esetben az adózó a teljes adóévben adóalanynak tekinthető, így az adóévi adóról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania.

b) A 2025 adóévre vonatkozóan kell záró bevallást beadnia az adózónak? Ebben az esetben kell-e alkalmazni az Art. 52. § (1) bekezdés e) pontja szerinti rendelkezést a 2025.08.30-ai megszüntetés kapcsán?

Válasz:

A 2. kérdés b) pontjához hasonlóan, a jelen példa szerinti esetben is az adózó a Htv. 35. § (2) bekezdésében rögzített 180. napot 2025.06.29-vel éri el, tehát az adózót 2025.01.01-től – 2025.06.29-ig terjedő időszakban adóalanynak kell tekinteni, adóalanyisága 2025.06.30-val szűnik meg.

Mindezek alapján a példa szerinti adózó esetében a 2025.06.30-2025.08.30 közötti időszakkal összefüggésben nem beszélhetünk bevallással le nem fedett időszakról. A tevékenység megszüntetésének tehát ebben az esetben nincs relevanciája az iparűzési adóalanyiság fennállása szempontjából.

Az Art. 52. § (1) bekezdés e) pontjának annyiban van jelentősége, hogy az abban írt soron kívüli bevallás-benyújtási kötelezettséget alkalmazni kell, ezért ebben az esetben az egyéni vállalkozónak a 2025.01.01-2025.06.29 közötti időszakról szóló bevallását nem a következő év ötödik hónap utolsó napjáig, hanem a bevallási kötelezettséget kiváltó eseményt követő 30 napon belül kell benyújtania, feltéve, hogy a tevékenység megszüntetéséig az egyéni vállalkozó még nem tett eleget e kötelezettségének.

Ha az egyéni vállalkozó a benyújtott bevallásával már elszámolt a fenti időszakról a tevékenység megszüntetéséig, újabb bevallás-benyújtási kötelezettsége nem áll fenn ugyanarról az időszakról (a 06.30-08.30 közötti időszakot nem érinti/érintheti a bevallás).

c) Ha 2024 adóévre éves bevallást ad be az adózó, és 2025-re nem kell záró bevallást beadnia, akkor a 2024 évi bevallásban megadott előlegek hogyan kerülnek elszámolásra, vagy törlésre?

Válasz:

Jelen kérdés tekintetében a b) pontnál kifejtettek az irányadóak.

4. Ha az 1. pont szerinti szereplő adózó tételes sávos adómegállapítást választott 2024-re vonatkozóan, akkor a 2024.01.01-07.07. időszakban áll fenn a bevallási és adófizetési kötelezettsége (azaz adófizetési kötelezettség terheli abban az időszakban is, amikor a szüneteltetés miatt nem végzett tevékenységet)?

Válasz:

A Htv. 35. § (2) bekezdése azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. E szabályból következik, hogy mindaddig, amíg a szünetelés nem haladja meg a 180 napot, az nem befolyásolja az adókötelezettség illetve az adóelőleg kötelezettség teljesítését, hiszen ezen időszak alatt (adóéven belül egybefüggően 181 napnál rövidebb ideig) szünetelő vállalkozó továbbra is az iparűzési adó alanyának tekintendő.

5. Ha a szüneteltetés éven áthúzódó (azaz pl. 2023.04.01-től, vagy 2024.04.01-től 1 éven keresztül tart), akkor a szüneteltetés megkezdését követő adóév 01.01-től újra kezdődik a 180 nap számolása (és így 01.01-06.29. között adóköteles az adózó), vagy folyamatos szüneteltetés esetén a követő adóévben eleve meg sem kezdődik az adózó adóalanyisága?

Válasz:

A példa szerinti esetben, ha az adózó 2023.04.01-től, vagy 2024.04.01-től, azaz az év első felében kezdi meg a szünetelést, még az adóévben, jelen esetben 2023.09.28. vagy 2024.09.28. napján megszűnik az adóalanyisága. Ebből kifolyólag a szünetelést követő év január elsején nem „éled fel” az adózó megszűnt hipa adóalanyisága annak ellenére, hogy a tevékenységének szünetelése folyamatos. Ha az adózó döntése alapján tevékenységét folytatni kívánja, akkor abban az esetben az adózót jogelőd nélkül tevékenységét kezdő vállalkozónak kell tekinteni. Ezt követően egy esetleges újbóli szünetelés megkezdésétől kell a Htv. 35. § (2) bekezdése szerinti határidőt számolni.

Megjegyezzük, hogy ha a szünetelés az év második felében kezdődik és az az év végéig egybefüggően tart, év végével az adózó adóalanyisága nem szűnik meg (azaz nem haladja meg a szünetelés a 180 napot), ebben az esetben az adózót a következő év januárjában adóalanynak kell tekinteni egészen a Htv. 35. § (2) bekezdése szerinti határidőig.

6. Adózó 2023.05.01-jétől 2023.12.31-éig volt aktív, folytatott tevékenységet, majd 2024.01.01-jétől ismét szünetel (jelenleg nem ismert meddig). A 23HIPA bevallás bevallási időszaka 2023.05.01–2023.12.31. lesz. A 2023. évről 2024. május 31-ig kell bevallást beadnia. Ha az adózó még a bevallási határidőkor (2024.05.31.) is szünetelhet, akkor a 2023. évről szóló bevallása milyen bevallás lesz (pl. záró)? Az adózó milyen előleget fizet majd e bevallása alapján?

Válasz:

A Htv. 35. § (2) szerint az egyéni vállalkozót az egyéni vállalkozói tevékenység szünetelése időszakában is vállalkozónak kell tekinteni, feltéve, ha a szünetelés időszaka az adóéven belül egybefüggően nem éri el a 181 napot.

Mindenekelőtt azt szükséges tisztázni, hogy a Htv. hivatkozott szabálya 2024. január 1-jétől lépett hatályba. Ebből következően, valamint mivel a szabályhoz nem kapcsolódik olyan átmeneti rendelkezés, mely az egybeszámítást írná elő, vagy adna arra lehetőséget, a Htv. 35. § (2) bekezdésének új rendelkezését a 2024. január 1-jén vagy ezt követően induló adóévekben kell alkalmazni. Továbbá a szabály a szünetelés nem adóéven átívelő, hanem egy adott adóéven belüli egybefüggő időtartamának figyelembevételét írja elő.

Mindezek alapján az adózónak a 2023. adóévi adójáról az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 2. melléklet II. cím A) pont 1./a) alpontja alapján az adóévet követő év ötödik hónap utolsó napjáig kell adóbevallást benyújtania. Ezen a tényen az sem változtat, hogy az adózó a 2024-es adóévét szüneteléssel kezdi.

Fontos kiemelni, hogy a jogszabály módosításakor a jogalkotói cél az volt, hogy ha az adóéven belüli szünetelés rövid ideig tart, vagy szezonális tevékenység végzés esetén többször is megtörténik, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani.

Figyelemmel a hivatkozott jogszabályhely alapján meghatározott időtartamra, valamint arra, hogy a példa szerinti esetben az adózó 2024.01.01-től szünetelteti tevékenységét elmondható, hogy az adózót a 2024.01.01-ig és 2024.06.29-től (2024.01.01-től számított 180 nap) terjedő időszakban adóalanynak kell tekinteni. Mindebből az a következtetés is levonható, hogy az adózó adóalanyisága az egybefüggő szünetelés 181. napján, azaz a példa szerinti esetben 2024.06.30. napján meg fog szűnni.

Elszámolási kötelezettsége is erről az időszakról (2024.01.01-2024.06.29) van, amelyről legkésőbb az adóévet követő év ötödik hónap utolsó napjáig kell bevallást benyújtania. A 2023-as adóévről benyújtott bevallás alapján előírt adóelőleget is ebben a bevallásban tudja az adózó elszámolni, illetve törölni.

7. Meg kell-e fizetni a szünetelés időszakában esedékes adóelőleget? Az Art. 15. §-a értelmében az egyéni vállalkozó […] tevékenységének szünetelésének időtartamához kötődő és ilyen minőségében keletkezett adókötelezettségek teljesítése alól mentesül, ideértve a pénzforgalmi-számlafenntartási kötelezettséget is. Egyéni vállalkozó esetén a szünetelés időtartama alatt az egyéni vállalkozók nyilvántartása szerinti szünetelés kezdő és záró időpontja közötti időszakot kell érteni. Az adókötelezettségek körébe tartozik az adó(előleg)fizetési kötelezettség is, azaz kérdés, hogy a Htv. 35. §-ának változása ilyen értelemben felülírja-e az Art. vonatkozó szabályait.

A Htv. módosítás indokolásában az alábbiak szerint fogalmaztak: Ezért a Htv. 2024. január 1-től azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani.

Válasz:

A 2024. január 1-től hatályos Htv. 35. § (2) bekezdése azt fogalmazza meg, hogy ha az egyéni vállalkozói tevékenység szünetelése adóéven belül, egybefüggően 181 napnál rövidebb ideig tart, akkor az ne eredményezze az adóalanyiság, és ennél fogva az adókötelezettség megszűntét, ne kelljen adott esetben éven belül többször bevallást benyújtani. E szabályból következik, hogy ha a szünetelés nem haladja meg a 180 napot, akkor az nem befolyásolja az adókötelezettség illetve az adóelőleg kötelezettség teljesítését, hiszen ezen időszak alatt (adóéven belül egybefüggően 181 napnál rövidebb ideig) szünetelő vállalkozó továbbra is az iparűzési adó alanyának tekintendő. Mindebből az a következtetés is levonható, hogy az adóelőleg fizetési kötelezettség sem szűnik meg a szünetelés időszaka alatt, azaz meg kell fizetni a szünetelés időszakában esedékes adóelőleget.

8. 181 napot el nem érő szünetelés esetén csökkenhet-e időarányosan a sávos adó összege?

Válasz:

A Htv. 35. § (2) bekezdésében foglalt feltételek teljesülése esetében a szünetelés időszaka alatt is adóalanynak kell tekinteni az egyéni vállalkozót, ezért az egyszerűsített, tételes iparűzési adóalap-megállapítási módszer esetén a 181 napnál rövidebb szünetelés időszakának teljes tartama az adóév részének számít, időarányosan tehát nem csökkenhet az adóalap összege.

9. 2024-ben kezdett szünetelésből megszűnik az egyéni vállalkozó, mielőtt a szünetelés időtartama elérné a 181 napot, mi lesz ez esetben a bevallási időszak?

Pl.: Adózó 2024.02.01-től megkezdi a szünetelését, 2024.05.31. napjával megszünteti a tevékenységét. A bevallását a 2024.01.01-2024.01.31. közötti, vagy a 2024.01.01-2024.05.31. közötti időszakról nyújtja be? A kérdés a sávos adózás választása esetén igazán releváns: mely időszak alapján kell arányosítani az adót?

Válasz:

Figyelemmel arra, hogy az említett példában szereplő egyéni vállalkozó tevékenységét azon időtartam alatt szüntette meg, amíg őt a Htv. 35. § (2) bekezdése alapján adóalanynak kellett tekinteni (hiszen a szünetelés időtartama nem érte el a 181 napot), ezért a 2024.01.01-2024.05.31 közötti időszakról szükséges bevallást benyújtani az adóalanynak. Az adózás rendjéről szóló 2017. évi CL. törvény (Art.) 52. § (1) bekezdés e) pontja alapján az egyéni vállalkozó tevékenységének megszüntetése soron kívüli bevallási kötelezettséget kiváltó eseménynek tekintendő. Ugyanezen § (2) bekezdése értelmében a soron kívüli bevallási kötelezettséget kiváltó eseményt követő harminc napon belül kell benyújtani a soron kívüli bevallást.

Tájékoztató az állami adóhatóság útján benyújtható helyi iparűzési adóbevallásról

A Htv. 42/D. §-a értelmében 2021. január 1-jétől az iparűzési adóbevallás (az ÁNYK alkalmazásával) kizárólag az állami adóhatósághoz (NAV) teljesíthető. Az állami adóhatóság bevalláskitöltésre szolgáló számítógépes rendszere a számszaki hibára, ellentmondásra automatikusan felhívja az adóalany figyelmét és tájékoztatja arról, hogy az adóbevallást az önkormányzati adóhatóság részére csak a hiba adózó általi kijavítását követően továbbítja.

Tájékoztató a háziorvosok, védőnők részére

A helyi iparűzési adóról szóló Dunakeszi Város Önkormányzata Képviselő-testületének 38/2010. (XII.10.) sz. 2/A. § 2.önkormányzati rendelet módosítása következtében „…mentes a helyi iparűzési adó fizetése alól a háziorvos, védőnő vállalkozó, ha vállalkozási szintű iparűzési adóalapja az adóévben a 20 millió forintot nem haladja meg.”

Az alábbi eljárási tudnivalókra hívjuk fel az érintett adóalanyok figyelmét:

Az érintett adóalanyok köre a Htv. 52. § 23. pontja szerinti értelmező rendelkezés alapján: az a háziorvos, védőnő vállalkozó, aki/amely – gazdálkodó szervezetként vagy egyéni vállalkozóként – külön jogszabály alapján háziorvosi, házi gyermekorvosi, fogorvosi alapellátási vagy védőnői tevékenységet végez és nettó árbevételének legalább 80%-a e tevékenység (tevékenységek) végzésére vonatkozó, az egészségbiztosítási szervvel kötött finanszírozási szerződés alapján az Egészségbiztosítási Alapból származik.

A rendelkezés több törvényi feltételt szab az adómentesség érvényesítéshez:

– A háziorvos a külön jogszabályban – a háziorvosi, házi gyermekorvosi és fogorvosi tevékenységről szóló 4/2000. (II. 25.) EüM rendelet – meghatározott tevékenységet végezzen. A rendelet 4.§ (1) – (2) bekezdései taxatíve felsorolják a háziorvos által végezhető tevékenységeket, e körbe tartozik az önkormányzattal kötött szerződésben rögzítettek szerint az ügyeleti szolgálatban való részvétel is, továbbá a tartósan betöltetlen háziorvos körzetben való helyettesítés keretében a hivatkozott bekezdésekben nevesített tevékenységek ellátása is.

– A rendeletben meghatározott tevékenység végzés ellenértékének (árbevétel) legalább 80%-a – a Nemzeti Egészségbiztosítási Alapkezelővel (NEAK) kötött finanszírozási szerződés alapján – az Egészségbiztosítási Alapból származzon.

Tájékoztató „kisvállalkozó” adózók bejelentéséről, bevallásáról

A helyi adókról szóló 1990. évi törvény C. törvény 2023. évi módosítása három bevételi sávot és ahhoz tartozó tételes adóalapot határoz meg. A bevételi sávokat éves szinten kell tekinteni, tehát 12 hónapnál rövidebb adóév esetén napi időarányosítással kisebb a bevételi sáv összege is.

A 2023. január 1. napjától hatályba lépő új szabályok szerinti tételes adóalap-megállapítás egyik jelentős egyszerűsítése, hogy ha a kisvállalkozó ezt az adóalapmegállapítási módszert választja, akkor iparűzési adóját adóbevallás benyújtása nélkül, évente egyszer, az adóévet követő év ötödik hónapjának utolsó napjáig (jellemzően: május 31-ig) köteles majd megfizetni iparűzési adóelőlegét/adóját.

A kisvállalkozó a tételes adóalap-megállapítási módszert csak a teljes adóévre választhatja, s a döntése – erre vonatkozó külön, évenkénti bejelentés nélkül – mindaddig érvényes, amíg azt vissza nem vonja, illetve kilép a sávhatárból.

A kisvállalkozó adóalanyok az önkormányzati adóhatóságnál háromféle egyszerűsített adózási mód közül választhatnak:

Eszerint a kisvállalkozó székhelyére és a telephelyére/telephelyeire jutó iparűzési adóalap

– 2,5 – 2,5 millió forint, ha a vállalkozó bevétele a 12 millió forintot nem haladja meg, – (éves iparűzési adó: 50 ezer forint)

– 6 – 6 millió forint, ha a vállalkozó bevétele a 12 millió forintot meghaladja, de a 18 millió forintot nem haladja meg, – (éves iparűzési adó: 120 ezer forint)

– 8,5 – 8,5 millió forint, ha a vállalkozó bevétele a 18 millió forintot meghaladja, de a 25 millió forintot nem haladja meg. Utóbbi kategóriába tartozik az a kisvállalkozó, aki a személyi jövedelemadóról szóló törvény szerinti átalányadózó kiskereskedő és bevétele éves szinten nem több, mint 120 millió forint. – (éves iparűzési adó: 170 ezer forint)

A kisvállalkozóknak a Htv. 39.§ (1) bekezdés alapján – tételes költségelszámolás – is lehetőségük van bevallásuk benyújtására.

Általános szabályok szerint adózó kisvállalkozások az új egyszerűsített iparűzési adóalapba történő belépése a következő módon lehetséges:

– főszabály: FOLYAMATOSAN MŰKÖDŐ vállalkozó az adóévre az adóévet megelőző évről szóló bevalláson (pl.:2022. évi),

Amennyiben a kisvállalkozó adózó bevallását késedelmesen (május 31-jét követően) nyújtja be és azt igazolási kérelemmel nem menti ki, akkor a bevallás feldolgozásra kerül, ám az egyszerűsített adóalap-megállapításra vonatkozó bejelentés már nem fogadható el. Azaz ő az általános szabályok szerint adózik.

– jogelőd nélkül kezdő vállalkozó az első adóévre is, ezen adóévről (pl.: 2023. évi) szóló bevallásban (Htv. 39/A. (4) bek a)),

Az adóköteles tevékenységét jogelőd nélkül kezdő kisvállalkozó az első adóévéről szóló adóbevallásban jelentheti be az első adóévre is az egyszerűsített adóalap-megállapítás választását.

– a székhelyét áthelyező, telephelyet nyitó vállalkozónak bejelentési/változás-bejelentési nyomtatványon. (Htv. 39/A. (4) bek b))

A bejelentési kötelezettség teljesítéséhez az „Bejelentkezés/Változás-bejelentés” nyomtatvány (V. pont) szolgál, mely az E-önkormányzat portálon az adóügyi ágazat/általános adónyomtatványok között található meg.

A Htv. 39/A. § (9) bekezdése szerint a kisvállalkozó adóelőleg-fizetése az adóév ötödik hónapjának utolsó napjáig, azaz 2023. május 31-ig esedékes. Adóelőleget csak akkor kell vallania, ha a települési jelenléte az adóév ötödik hónapjának utolsó napja előtt kezdődik és megfelel a Htv. 39/A. § (10) bekezdés b) pontjának, azaz az előző adóévi bevétele nem több, mint a Htv. 39/A. § (1) bekezdés szerinti összeg (25 millió forint, az átalányadózó kiskereskedő esetében 120 millió forint).

A Htv. 39/A. § (6) bekezdése alapján, ha a kisvállalkozó már nem a (2) bekezdés szerint kívánja megállapítani az adóalapját, akkor e döntését az adóév ötödik hónapjának utolsó napjáig jelentheti be az önkormányzati adóhatóságnak. A bejelentési kötelezettségét teljesítheti a bevallási, illetve (ha az előző évről bevallásbenyújtási kötelezettség nem terhelte) a változás-bejelentési nyomtatványon is. E bejelentéssel egyidejűleg iparűzési adóelőleg bevallására köteles, a bevallott adóelőleg két részletben (szeptember 15. és március 15.) esedékes.

Amennyiben Adózó több önkormányzat illetékességi területén is végez tevékenységet, úgy minden településen egységes módon kell adóznia!

Tájékoztató a mezőgazdasági őstermelők éves bevételtől függő bejelentési és adózási kötelezettségeiről

Az az egyéni vállalkozónak nem minősülő mezőgazdasági őstermelő, akinek az őstermelésből származó éves árbevétele az adóévben az éves minimálbér 50 %-át meghaladja, az iparűzési adó alanyává válik, és bejelentkezési kötelezettség terheli. A bejelentkezési kötelezettségének a „Bejelentkezés, Változás-bejelentés” nyomtatványon tehet eleget.

Az őstermelőnek, ha éves bevétele az adóévben az éves minimálbér 50 %-át meghaladja, iparűzési adó bevallási kötelezettsége is van, melynek határideje: az adóévet követő év május 31-e. A bevallási kötelezettségének a „Helyi iparűzési adóbevallás” nyomtatványon tehet eleget.

A Htv. 35.§ (1) és (2) bekezdése alapján:

(1) Adóköteles az önkormányzat illetékességi területén végzett vállalkozási tevékenység (továbbiakban: iparűzési tevékenység).

(2) Az adó alanya a vállalkozó.

A Htv. 52.§ 26. pontja alapján:

Vállalkozó: a gazdasági tevékenységet saját nevében és kockázatára haszonszerzés céljából, üzletszerűen végző

a) a személyi jövedelemadóról szóló törvényben meghatározott egyéni vállalkozó,

b) a személyi jövedelemadóról szóló törvényben meghatározott mezőgazdasági őstermelő, feltéve, hogy őstermelői tevékenységéből származó bevétele az adóévben az éves minimálbér 50%-át meghaladja,

c) a jogi személy, ideértve azt is, ha az felszámolás vagy végelszámolás alatt áll.

A személyi jövedelemadóról szóló 1995.évi CXVII. tv. szerint:

Mezőgazdasági őstermelő: az a 16. életévét betöltött, nem egyéni vállalkozó magánszemély, aki a saját gazdaságában a 6. számú mellékletben felsorolt termékek előállítására irányuló tevékenységet folytat, és ennek igazolására őstermelő igazolvánnyal rendelkezik, ideértve az erre a célra létesített nyilvántartásban családi gazdálkodóként bejegyzett magánszemélyt és a magánszemélynek a családi gazdaságban nem foglalkoztatottként közreműködő családtagját is, mindegyikre vonatkozóan a 6. számú mellékletben felsorolt termékek előállítására irányuló tevékenysége(i)nek bevétele (jövedelme) tekintetében.

Saját gazdaság alatt a termelést ténylegesen végző magánszemély rendelkezési jogosultságát kell érteni az eszközei (ideértve a bérelt eszközöket is), a termelés szervezése és – a vetőmag-bértermelés, a bérnevelés, a bérhízlalás és a kihelyezett állat tartása esetének kivételével – a termelés eredményének felhasználása felett.

Őstermelői igazolvány az őstermelői tevékenységből származó bevételek nyilvántartására alkalmas, hitelesített, kormányrendelet által előírt eljárási rendben kiadott, illetve érvényesített igazolvány.

Illetékesség

A lakhelyen (székhelyen) kívül – ha ez eltérő – a termőföld szerinti település önkormányzati adóhivatalánál is bejelentési kötelezettsége van.

A Htv. 52.§-a 31. pontja szerint telephely: a) az adóalany olyan állandó üzleti létesítménye – függetlenül a használat jogcímétől -, ahol részben vagy egészben iparűzési tevékenységet folytat, azzal, hogy a telephely kifejezés magában foglalja különösen a gyárat, az üzemet, a műhelyt, a raktárt, a bányát, a kőolaj-vagy földgázkutat, a vízkutat, a szélerőművet (szélkereket), az irodát, a fiókot, a képviseletet, a termőföldet, a hasznosított (bérbe vagy lízingbe adott) ingatlant, az ellenszolgáltatás fejében igénybe vehető közutat, vasúti pályát.

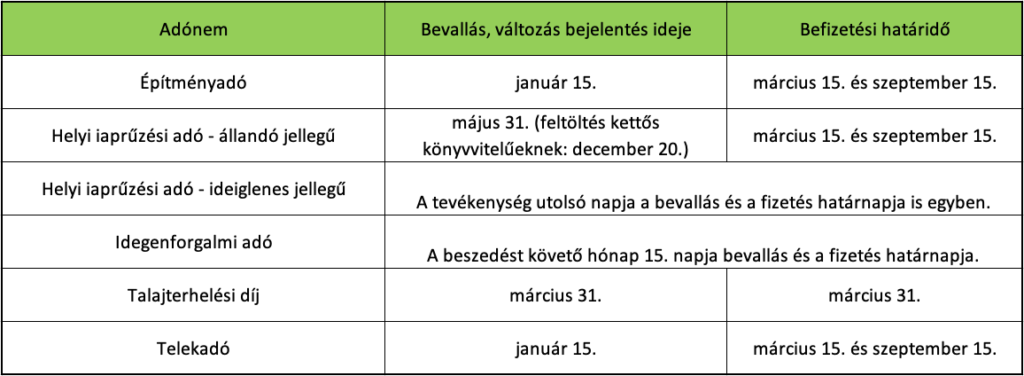

Határidők a helyi iparűzési adóban

Az iparűzési adóbevallásra, megfizetésre, kiutalásra vonatkozó határidőt a 2017. évi CL. számú adózás rendjéről szóló törvény, rövidítve Art. szabályozza, illetve kizárólag a kisvállalkozók vonatkozásában a Htv. 39/A. § (4), (6) és (7) bekezdése tartalmaz határidőt. Az iparűzési adó és adóelőleg elszámolási rendje naptári évvel megegyező üzleti év alkalmazása esetén.

tárgyév március 15. I. félévi helyi iparűzési adó-előleg megfizetése

tárgyév május 31. Az előző évre vonatkozó helyi iparűzési adóbevallás benyújtása. A megfizetett adóelőleg és az adóévre megállapított tényleges adó különbözetének megfizetése.

Kisvállalkozó adózó

- tárgyévi adóelőlegének fizetési határideje,

- tárgyévet megelőző adóévre vonatkozó bevallás benyújtási határideje, amennyiben az adó összege meghaladja az adóelőleg összegét; a megfizetett adóelőleg és az adóévre megállapított tényleges adó különbözetének megfizetése, vagy

- amennyiben az adóelőleg meghaladja az adó összegét és annak visszatérítését kéri adózó;

tárgyév szeptember 15. II. félévi helyi iparűzési adó előleg befizetése

A fenti befizetési kötelezettségeket a Dunakeszi Város Önkormányzat 11784009-15731247-03540000 Helyi iparűzési adó beszedési számlájára kell teljesíteni.

Adóelőleg módosítása

Az Art. 69.§ alapján az adózó az adóelőleg esedékességének időpontjáig benyújtott kérelmében az általa bevallott adóelőleg módosítását kérheti az adóhatóságtól, ha előlegét az előző időszak (év, negyedév, félév) adatai alapján fizeti, és számításai szerint adója nem éri el az előző időszak adatai alapján fizetendő adóelőleg összegét.

Az adóelőleg módosítási kérelmet kizárólag az esedékesség időpontjáig nyújtható be.

Iparűzési adóval kapcsolatos tudnivalók 2024.

Iparűzési adóval kapcsolatos tudnivalók 2024.

Figyelem!

Felhívjuk szíves figyelmüket, hogy 2021. január 1. napjától a gépjárműadóval kapcsolatos adóhatósági feladatokat az állami adó- és vámhatóság látja el az önkormányzati adóhatóságok helyett.

Ügyleírás

Az adó alanya:

Fő szabály szerint az adó alanya az a személy, aki/amely a járműnyilvántartásban az év első napján üzemben tartóként, ennek hiányában tulajdonosként szerepel.

Amennyiben a hatósági nyilvántartás szerint egy gépjárműnek több tulajdonosa vagy több üzemben tartója van, akkor közülük az adó alanya az, akinek/amelynek a nevére a forgalmi engedélyt kiállították.

Év közben újonnan vagy újra forgalomba helyezett gépjármű utáni adó alanya az, aki/amely a forgalomba helyezés hónapjának utolsó napján a hatósági nyilvántartásban tulajdonosként szerepel.

Az adóalany halálát, illetve megszűnését követő év 1. napjától – feltéve, hogy a hatósági nyilvántartásban ekkor még mindig az elhunyt személy vagy a megszűnt szervezet szerepel tulajdonosként – azt a személyt kell az adó alanyának tekinteni, akit/amelyet a halálesetet vagy megszűnést követően a hatósági nyilvántartásba elsőként tulajdonosként bejegyeztek.

Amennyiben a gépjármű tulajdonjogában bekövetkezett változást az átruházó korábbi tulajdonos a külön jogszabály alapján – de legkésőbb az átruházás évének utolsó napjától számított 15 napon belül – bejelentette, akkor a bejelentési kötelezettség megnyíltat (szerződés megkötésének időpontját) követő év első napjától nem minősül adóalanynak.

Ha a tulajdonátruházás tárgya forgalomból kivont gépjármű és az átruházó a változást a külön jogszabály szerint bejelentette, akkor a gépjármű forgalomba való visszahelyezését követő hónap első napjától nem minősül adóalanynak. Hivatkozott időpontoktól kezdve az átruházótól tulajdonjogot szerző felet kell az adó alanyának tekinteni, kivéve, ha a változást követő évtől, illetőleg hónaptól a hatósági nyilvántartásban harmadik személy szerepel tulajdonosként.

Az adó alanya az ,,E” és ,,P” betűjelű ideiglenes rendszámtáblával ellátott gépjármű esetén az, akinek/amelynek a nevére a rendszámtáblát az eljáró hatóság kiadta.

Az ügytípus elektronikusan is intézhető, amennyiben rendelkezik ügyfélkapuval. Ügyindításhoz kattintson a képre.

Az adó tárgya

A magyar hatósági rendszámtáblával ellátott gépjármű, pótkocsi, valamint Magyarország területén közlekedő, külföldön nyilvántartott tehergépjármű.

Az adó alapja és adó mértéke

Az adó alapja személyszállító gépjármű – ide nem értve az autóbuszt – hatósági nyilvántartásban feltüntetett teljesítménye, kilowattban kifejezve. Ha a hatósági nyilvántartásban a személyszállító gépjármű teljesítménye csak lóerőben van feltüntetve, akkor a lóerőben kifejezett teljesítményt 1,36-tal kell osztani, s az eredményt a kerekítés általános szabályai szerint egész számra kell kerekíteni.

Az adó mértéke személyszállító gépjármű esetén, a gépjármű

- gyártási évében és az azt követő 3 naptári évben 345 Ft/kilowatt,

- gyártási évet követő 4–7. naptári évben 300 Ft/kilowatt,

- gyártási évet követő 8–11. naptári évben 230 Ft/kilowatt,

- gyártási évet követő 12–15. naptári évben 185 Ft/kilowatt,

- gyártási évet követő 16. naptári évben és az azt követő naptári években 140 Ft/kilowatt.

Az adó alapja az autóbusz, a nyergesvontató, a lakókocsi, lakópótkocsi hatósági nyilvántartásban feltüntetett saját tömege (önsúlya).

Az adó alapja a tehergépjármű hatósági nyilvántartásban feltüntetett saját tömege (önsúlya) növelve a terhelhetősége (raksúlya) 50%-ával.

Alkalmazott jogszabályok

a gépjárműadóról szóló 1991. évi LXXXII. törvény

102/2011. (VI.29.) kormányrendelet a súlyos mozgáskorlátozott személyek közlekedési kedvezményeiről

az adózás rendjéről szóló 2017. évi CL.. törvény

Adómentességek

Mentes az adó alól:

- a költségvetési szerv,

- az egyesület, az alapítvány a tulajdonában lévő gépjármű után, feltéve, ha a tárgyévet megelőző évben társasági adófizetési kötelezettsége nem keletkezett,

- az autóbusz, ha az adóalany a tárgyévet megelőző évben elért számviteli törvény szerinti nettó árbevételének legalább 75%-a helyi és helyközi menetrendszerinti közúti tömegközlekedés folytatásából származott, (A feltétel teljesüléséről az adóalanynak nyilatkoznia kell.)

- az egyházi jogi személy tulajdonában lévő gépjármű,

- a létesítményi tűzoltóságot fenntartó gazdasági szervezetek azon tűzoltó szerkocsinak minősülő gépjárművei, melyek riasztás esetén részt vesznek a tűz elleni védekezésben, illetve a műszaki mentésben,

- a súlyos mozgáskorlátozott személy, a súlyos mozgáskorlátozott kiskorú, a cselekvőképességet korlátozó (kizáró) gondnokság alatt álló súlyos mozgáskorlátozott nagykorú személyt rendszeresen szállító, vele közös háztartásban élő szülő – ideértve a nevelő-, mostoha- vagy örökbefogadó szülőt is – (a továbbiakban együtt: mentességre jogosult adóalany) egy darab, 100 kW teljesítményt el nem érő, nem személytaxiként üzemelő személygépkocsija után legfeljebb 13 000 forint erejéig. Ha a mentességre jogosult adóalany adóalanyisága és adókötelezettsége az adóévben több személygépkocsi után is fennáll, akkor a mentesség kizárólag egy, a legkisebb teljesítményű személygépkocsi után jár.

- a kizárólag elektromos hajtómotorral ellátott személygépkocsi,

- az a gépjármű, amelynek adómentességét nemzetközi egyezmény vagy viszonosság biztosítja. A viszonosság tekintetében az adópolitikáért felelős miniszter állásfoglalása az irányadó.

- az Észak-atlanti Szerződés Szervezete, az Észak-atlanti Szerződés alapján felállított nemzetközi katonai parancsnokságok, továbbá az Észak-atlanti Szerződés tagállamainak és a Békepartnerség más részt vevő államainak Magyarországon tartózkodó fegyveres erői, és e fegyveres erők és parancsnokságok személyi állományába tartozó vagy alkalmazásában álló nem magyar állampolgárságú, katonai szolgálatban lévő és polgári állományú személyek tulajdonában lévő gépjármű.

Az adókötelezettség változása, megszűnése, az adófizetési kötelezettség szünetelése

Az adóalany körülményeiben, illetve a gépjárműben beállott olyan változást, amely az adókötelezettségre is kihatással van, e változásra okot adó körülmény bekövetkezésének időpontját követő hónap első napjától kell figyelembe venni.

Az adókötelezettség annak a hónapnak az utolsó napjával szűnik meg, amelyben a hatóság a gépjárművet bármely okból a forgalomból kivonta.

Kérelemre szünetel az adófizetési kötelezettség, ha a gépjármű a rendőrhatóság igazolása szerint jogellenesen került ki az adóalany birtokából. A szünetelés a jogellenes cselekmény bekövetkezését követő hónap első napjától annak a hónapnak az utolsó napjáig tart, amelyben a gépjármű az adóalany birtokába visszakerült. A szünetelés időszakára időarányosan eső adót nem kell megfizetni.

Fontos kiemelni, hogy az adókötelezettség keletkezéséről, változásáról, megszűnéséről az adóalanynak – fő szabály szerint – nem kell bejelentést tennie és bevallást benyújtania az adóhatósághoz, mivel a gépjárműadó fizetési kötelezettség megállapítása az Okmányirodák által vezetett járműnyilvántartásban szereplő adatokból hivatalból történik.

Ennek megfelelően az adózónak csak azokban az esetekben kell bejelentést tenni (bevallást benyújtani) az adóhatósághoz, ha adómentességet vagy az adófizetési kötelezettség szünetelését kívánja érvényesíteni.

Az adó mértéke ezekben az esetekben az adóalap minden megkezdett 100 kilogrammja után

- a légrugós vagy azzal egyenértékű rugózási rendszerű tehergépjármű, nyergesvontató, autóbusz esetén 850 Ft,

- a fenti pont alá nem tartozó tehergépjármű, nyergesvontató, autóbusz esetén 1380 Ft.

Az „E” betűjelű ideiglenes rendszámtáblával ellátott személyszállító gépjármű után 10 000 Ft, míg a tehergépjármű után 46 000 Ft adót kell fizetni.

A „P” betűjelű ideiglenes rendszámtábla kiadása esetén 23 000 Ft adót kell fizetni.

Figyelem!

Felhívjuk szíves figyelmüket, hogy az oldalon található bevallást és nyilatkozatokat csak postai úton küldheti be, vagy leadhatja személyesen az ügyfélszolgálatunkon. Elektronikus ügyintézésnek csak az Önkormányzati Hivatali Portál felületen benyújtott űrlap, illetve az E-papír szolgáltatás számít. E-mailen nem áll módunkban semmilyen bevallást elfogadni.

Nyomtatványok

Gyakran ismételt kérdések

Gépjárműadó bevallás

Forgalomba visszahelyezési kérelem

Kérelem parkolási engedélyhez

Adatlap elektronikus ügyintézéshez ellenőrzési eljárás során

Be szeretném jelenteni, hogy vásároltam/eladtam egy autót.

Eladtam az autómat, miért én fizetem a súlyadót?

Ha a gépjárművet kereskedésbe adta be, akkor a kereskedő ki fogja vonni a forgalomból a járművet, és az időarányos részre a gépjárműadó visszajár.

Ha a gépjárművet magánszemély (vagy cég, aki nem kereskedő) vette meg, akkor az eladó fizeti a teljes éves súlyadót, tekintettel arra, hogy éves adózás van, aki január 1-jén a tulajdonos, ő az adó alanya teljes egész évben.

Vettem egy autót, mikor várható a súlyadó?

Ha a gépjárművet autókereskedésben vásárolta, és a vevő nevén került újra forgalomba, akkor a vásárlást követő hónap 1. napjától adóköteles vevő nevén a gépjármű.

Ha a gépjárművet magánszemélytől vette, akkor a vásárlást követő év január 1-jétől adóköteles vevő nevén.

Ideiglenesen kivonattam a személygépkocsimat a forgalomból, bejelentem.

Nincs bejelentési kötelezettség, okmányirodában kell intézni a kivonást.

Megállított a rendőr, hogy ki van vonva a kocsim a forgalomból. Én erről miért nem tudok?

1 éven túli gépjárműtartozás esetén hivatalunk kivonja a forgalomból a gépjárművet. A tartozás kifizetése után egy kérelem benyújtásával az autó újra visszahelyezhető a forgalomba. A kérelmet az Polgármesteri Hivatal ügyfélszolgálatán tudja kitölteni és leadni.

Örököltem a gépjárművet mi a teendő?

Egy forgalmi engedély másolata elegendő, illetve hagyatékátadó végzés, nem kell bevallás nyomtatványt benyújtani.

Ellopták az autómat mit kell tennem önök felé?

A szünetelés bejelentését a gépjárműadó nyomtatványon kell megtenni. A rendőrségi igazolást másolatban csatolni kell a bevalláshoz.

Ügy navigáció

Ügyleírás

Ha az adózó vagy az adó megfizetésére kötelezett személy az adott adóra adótartozásánál nagyobb összeget fizetett be az adóhatósághoz (túlfizetés), az adóhatóság a túlfizetés összegét az adózó kérelmére az adózó által megjelölt másik helyi adószámlára számolja el, vagy visszatéríti bankszámlára (esetleg lakcímre).

A túlfizetés visszaigényléséhez való jog elévülését követően az adóhatóság a túlfizetés összegét hivatalból vagy kérelemre az általa nyilvántartott, az adózót terhelő más adótartozásra számolja el, vagy adótartozás hiányában azt hivatalból törli. Az ugyanazon adóhatóságnál nyilvántartott, de téves adószámlára fizetett adót teljesítettnek kell tekinteni.

Ha az adózónak adótartozása nincs, és bevallási kötelezettségeinek eleget tett, rendelkezhet a fennmaradó összeg visszatérítéséről. Rendelkezés hiányában az adóhatóság a túlfizetést a később esedékes adó kiegyenlítésére számolja el. Az adóhatóság a fennmaradó összeget csak akkor térítheti vissza, ha a befizetőnek nincs általa nyilvántartott, adók módjára behajtandó köztartozása.

Alkalmazott jogszabályok

- 2017. évi CL. törvény az adózás rendjéről

- 1990. évi C. törvény a helyi adókról

Felhívjuk szíves figyelmüket, hogy az oldalon található bevallást és nyilatkozatokat csak postai úton küldheti be, vagy leadhatja személyesen az ügyfélszolgálatunkon. Elektronikus ügyintézésnek csak az Önkormányzati Hivatali Portál felületen benyújtott űrlap, illetve az E-papír szolgáltatás számít. E-mailen nem áll módunkban semmilyen bevallást elfogadni.

Ügy navigáció

Végrehajtás

Az eljárás megindítása:

A végrehajtási eljárás megindítását végrehajtható okirat alapján kezdeményezheti az adóhatóság. Végrehajtható okiratnak minősül az ún. kivetéses adónemek (építményadó, telekadó, gépjárműadó) esetében a fizetési kötelezettséget megállapító, véglegessé vált hatósági döntés. Az ún. önadózás (iparűzési adó, talajterhelési díj, tartózkodás utáni idegenforgalmi adó) esetében végrehajtható okiratnak minősül a fizetendő adót (adóelőleget) tartalmazó bevallás (Az adóhatóság által foganatosítandó végrehajtási eljárásákról szóló 2017. évi CLIII. törvény – továbbiakban Avt. – 29. §.).

A végrehajtást az első fokon eljáró adóhatóság folytatja le.

A végrehajtási eljárás a végrehajtási cselekmény foganatosításával indul (Avt. 30. §), vagyis az adóhatóság nem köteles az adózót külön felhívni a hátralék rendezésére.

Végrehajtási cselekmények az alábbiak lehetnek

- végrehajtás fizetési számlára (hatósági átutalási megbízás)

- végrehajtás munkabérre (az ún. munkabér letiltás)

- végrehajtás nyugdíjra (az ún. nyugdíj letiltása)

- végrehajtás ingó vagyontárgyra (nagyobb értékű ingóság pl. gépjármű lefoglalása)

- végrehajtás ingatlan vagyontárgyra (Földhivatalban az adózó ingatlanára történő végrehajtási ill. jelzálogjog bejegyeztetése az adóhatóság által).

A végrehajtási eljárás költségeit az adós viseli (Avt. 11.§ ).

Jogorvoslat

A végrehajtási eljárás során az adóhatóság törvénysértő intézkedése vagy intézkedésének elmulasztása ellen az adós, a behajtást kérő, a behajtást kérő hatóság, illetve az, akinek a végrehajtás jogát vagy jogos érdekét sérti – a sérelmezett intézkedés vagy annak elmaradásának tudomására jutásától számított 15 napon belül – a végrehajtást foganatosító elsőfokú adóhatóságnál végrehajtási kifogást terjeszthet elő. A végrehajtási kifogást a sérelmezett intézkedés vagy annak elmaradásától számított legfeljebb 6 hónapon belül lehet előterjeszteni. Az elkésett, a nem a jogosulttól származó, valamint az intézkedés megsemmisítésének vagy megváltoztatásának okát nem tartalmazó végrehajtási kifogást tartalmazó kérelmet az elsőfokú adóhatóság visszautasítja.

Az önkormányzati adóhatósághoz benyújtott végrehajtási kifogást a Pest Megyei Kormányhivatal bírálja el. A végrehajtási kifogás eljárási illetéke 5000 Ft, melyet csekken (csak magánszemély), vagy átutalással lehet megfizetni a 11784009-15731247-03470000 számú közigazgatási hatósági eljárási illeték fizetési számlára.

A végrehajtási eljárás szünetelése

A végrehajtási eljárás az alábbi esetekben szünetel:

- az adózó kérelmére az adóhatóság fizetési halasztást vagy részletfizetést engedélyezett, és a kérelem tárgyában jogerős döntés született,

- az adózó meghalt, illetőleg megszűnt, az adó megfizetésére határozattal kötelezett személyt megállapító határozat jogerőre emelkedéséig.

A szünetelés alatt eljárási cselekményeket hatályosan nem lehet végezni, a szünetelés megállapításáig elvégzett eljárási cselekmények azonban megtartják hatályukat (példa: amennyiben az adós ingatlanára jelzálogjogot jegyeztetett be az adóhatóság, az adózó ezt követően benyújtja fizetési könnyítési kérelmét, az adóhatóság már újabb végrehajtási cselekményt (pl. munkabér letiltást) már nem foganatosíthat, azonban a korábban bejegyeztetett jelzálogjogot nem köteles töröltetni).

Fizetési könnyítés

Az eljárás megindítása:

A fizetési könnyítés eljárás mindig az adózó kérelmére indul (az adózás rendjéről szóló 2017. évi CL. törvény (továbbiakban: Art.) 198.§). Fizetési könnyítés abban az esetben engedélyezhető, ha a fizetési nehézség

- a kérelmezőnek nem róható fel, vagy annak elkerülése érdekében úgy járt el, ahogy az az adott helyzetben tőle elvárható, továbbá

- átmeneti jellegű, tehát az adó későbbi megfizetése valószínűsíthető.

A fent leírt jogszabályi feltételeknek együttesen kell teljesülnie. Azon adózók esetében, akik részére az adóhatóság egyszer már engedélyezett fizetési könnyítést, azonban az adózó nem tett eleget maradéktalanul a fizetési könnyítést engedélyező határozatban foglaltaknak, újabb fizetési könnyítést az adóhatóság már nem engedélyez (mivel annak a feltételnek, hogy az adó későbbi megfizetése valószínűsíthető az adózó már nem felel meg).

Magánszemélyek automatikus részletfizetési kérelme:

Az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 199. § (1) bekezdése alapján a természetes személy adózó – ideértve a vállalkozási tevékenységet folytató és az általános forgalmi adó fizetésére kötelezett természetes személyt is – kérelmére az adóhatóság az általa nyilvántartott, legfeljebb egymillió forint összegű adótartozásra – kivéve a 198. § (3) bekezdésében meghatározott kötelezettségeket – évente egy alkalommal legfeljebb tizenkettő havi pótlékmentes részletfizetést engedélyez a 198. § (1) és (2) bekezdésében foglalt feltételek vizsgálata nélkül (automatikus részletfizetési kedvezmény).

Adómérséklés

Az eljárás megindítása

Az adómérséklés szintén az adózó kérelmére induló eljárás (Art. 201. §). Az adóhatóság a magánszemély kérelme alapján az őt terhelő adótartozást, valamint a bírság- vagy pótléktartozást mérsékelheti vagy elengedheti, ha azok megfizetése az adózó és a vele együtt élő közeli hozzátartozók megélhetését súlyosan veszélyezteti.

Az adóhatóság az (1) bekezdésben foglaltakon túl más személy adóját nem engedheti el, és nem is mérsékelheti.

Az Art. 201. § (3) bekezdése szerint az adóhatóság a pótlék- és bírságtartozást kivételes méltányosságból mérsékelheti vagy elengedheti különösen akkor, ha annak megfizetése a vállalkozási tevékenységet folytató természetes személy, jogi személy vagy egyéb szervezet gazdálkodási tevékenységét ellehetetlenítené. Az adóhatóság a mérséklést az adótartozás egy részének vagy egészének megfizetéséhez kötheti.

A fent leírtakból kifolyólag az adózó jövedelmi és vagyoni helyzetének is azt kell tükröznie, hogy az adótartozás megfizetése ellehetetlenítené a saját és a vele közös háztartásban élők megélhetését.

A kérelem benyújtása (az adómérséklés és a fizetési könnyítés esetében egyaránt)

- a magánszemélyek esetében az adóhatóság kizárólag az általa rendszeresített formanyomtatványon benyújtott kérelmet fogadja el, a kérelem nyomtatvány letölthető a www.dunakeszi.hu oldalról (letölthető dokumentumok), vagy beszerezhető az Ügyfélszolgálaton,

az elektronikus kapcsolattartásra kötelezett (egyéni vállalkozók, gazdasági társaságok) adózók kizárólag az E-önkormányzat portálon (https://ohp-20.asp.lgov.hu) található nyomtatványt pontosan kitöltve, valamint a megfelelő dokumentumokat csatolva elektronikus úton,

A kérelemhez az alábbi mellékleteket kötelező csatolni

- Magánszemélyeknek: 3 db rezsi számlalevél, jövedelemigazolás vagy bankszámlakivonat (az adózóval közös háztartásban élő összes jövedelemmel rendelkező személytől), hitelszerződés (amennyiben az adózó, vagy a vele közös háztartásban élő lakáshitellel rendelkezik).

- Nem magánszemélyek: egyszerűsített éves beszámoló, főkönyvi kivonat, a 000 Ft eljárási illeték megfizetését igazoló utalási bizonylat (feladóvevény) másolata

Az eljárás lefolytatása (az adómérséklési és a fizetési könnyítési eljárás esetében egyaránt)

- az adózó kérelmét egyénileg az adócsoport vezetője bírálja el,

- az eljárás folyamán figyelembe veszi az összes tényezőt, amely a fizetési nehézség kialakulásához vezetett, azonban az elsődleges és legfontosabb szempont az adózó szociális helyzete, figyelembe veszi az adózó és a vele közös háztartásban élők összes havi nettó jövedelmét, a megélhetéshez szükséges havi kiadásait, valamint a vagyoni helyzetét is (vagyis az adózó és a vele közös háztartásban élők ingatlan, gépjármű tulajdonait stb.),

- nem veszi figyelembe az adózó azon kiadásait, amelyek nem a mindennapi megélhetéshez szükségesek (példák: gépjármű hitel és gépjármű fenntartásával kapcsolatos költségek, internet, kábeltévé havidíja, telefonköltség stb.),

nem magánszemély adózók esetében a csatolt egyszerűsített éves beszámoló és a főkönyvi kivonat alapján veszi figyelembe az adott társaság vagy szervezet éves bevételét, költségeit, működési eredményét.

Felhívjuk szíves figyelmüket, hogy az oldalon található bevallást és nyilatkozatokat csak postai úton küldheti be, vagy leadhatja személyesen az ügyfélszolgálatunkon. Elektronikus ügyintézésnek csak az Önkormányzati Hivatali Portál felületen benyújtott űrlap, illetve az E-papír szolgáltatás számít. E-mailen nem áll módunkban semmilyen bevallást elfogadni.

Ügy navigáció

Ügyleírás

A 2003. évi LXXXIX. környezetterhelési díjról szóló törvény alapján talajterhelési díjfizetési kötelezettség azt a kibocsátót terheli, aki a műszakilag rendelkezésre álló közcsatornára nem köt rá, és helyi vízgazdálkodási hatósági, illetve vízjogi engedélyezés hatálya alá tartozó szennyvízelhelyezést (ideértve az egyedi zárt szennyvíztározót is) alkalmaz. Kivéve, ha egyedi szennyvízelhelyezési kislétesítményt vagy szennyvíztisztító kisberendezést alkalmaz.

Amennyiben a közcsatornát év közben helyezik üzembe, a díjfizetési kötelezettség a kibocsátót a közcsatorna üzembe helyezését követő 90. naptól terheli.

A talajterhelési díj mértékét a talajterhelési díj alapja, az egységdíj, valamint a település közigazgatási területére vonatkozó területérzékenységi szorzó határozza meg.

A talajterhelési díj egységdíjának mértéke: 1.200 Ft/m3.

Kiszámítása: díjfizetési alap (köbméter) x egységdíj (Ft/köbméter) x területérzékenységi szorzó (Dunakeszin: 3)